ここでは日本の大手重工業3社の

- ・三菱重工業(以下:三菱)

- ・川崎重工業(以下:川崎)

- ・IHI

の3社を有価証券報告書に記載されている事柄から比較することで、イメージではなくその企業ひいてはその業界の「事実」の確認が出来ればと思っています。

目次

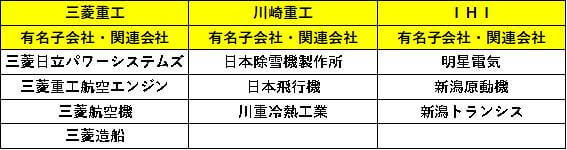

主要子会社・関連会社の比較

事業規模の比較(単位:百万円)

売上 順位

- 1位:三菱

- 2位:IHI

- 3位:川崎

純利益 順位

- 1位:三菱

- 2位:川崎

- 3位:IHI

事業規模は三菱が3社の中で飛び抜けて大きいようです。

売上を見るとIHIと川崎は拮抗していますが、純利益では川崎がIHIを大きくリードしています。

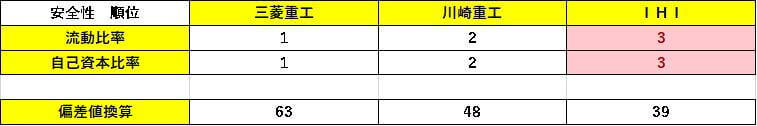

安全性の比較

流動比率 順位

- 1位:三菱

- 2位:川崎

- 3位:IHI

自己資本比率 順位

- 1位:三菱

- 2位:川崎

- 3位:IHI

流動比率に目立った差はないものの、自己資本比率に関しては三菱とIHIに大きな差があります。

3社とも概して自己資本は薄めなのですが、その中でもIHIは際立って自己資本が薄いと言えるでしょう。

利益性の比較

純利益率 順位

- 1位:川崎

- 2位:三菱

- 3位:IHI

三菱と川崎に対してIHIの純利益率の低さが悪目立ちしています。

ネットFCF 順位

- 1位:三菱

- 2位:IHI

- 3位:川崎

事業規模では川崎に負けていたIHIですが、自由資金はかなり多く残せているようです。

というよりも川崎が自由資金を残せてなさ過ぎるような気もします。

実質設備投資/営業CF 順位

- 1位:IHI

- 2位:三菱

- 3位:川崎

川崎の自由資金が少ない理由は設備投資にお金がかなりかかることのようです。

稼ぎ出した営業CFのうち約90%が設備投資資金に消えるというなんともお金のかかる商売をしています。

在庫回転率 順位

- 1位:IHI

- 2位:川崎

- 3位:三菱

在庫回転率はそこまで極端な差はありませんが、IHIが他の2社に対して少し先行している印象です。

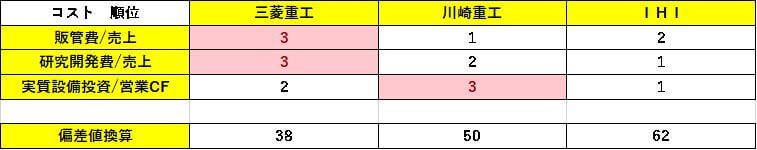

コスト&研究開発費の比較

販管費/売上 順位

- 1位:川崎

- 2位:IHI

- 3位:三菱

研究開発費/売上 順位

- 1位:IHI

- 2位:川崎

- 3位:三菱

販管費と研究開発費も3社の間であまり差はありませんが、研究開発に関しては三菱が他の2社よりも力を入れているようです。

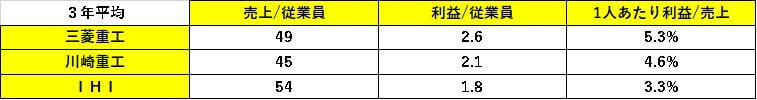

従業員1人あたりの売上&利益の比較

売上/従業員(単位:百万円) 順位

- 1位:IHI

- 2位:三菱

- 3位:川崎

事業規模では三菱に到底敵わなかったIHIですが、個人技(売上)ベースにおいては三菱を上回るようです。

営業利益/従業員(単位:百万円) 順位

- 1位:三菱

- 2位:川崎

- 3位:IHI

ただ営業利益となるとIHIは順位を大きく落とし、三菱がトップに躍り出ます。

川崎は安定の2位キープです。

1人あたり営業利益/売上 順位

- 1位:三菱

- 2位:川崎

- 3位:IHI

営業利益率に関しても三菱がトップ、川崎が2位、IHIが3位と順当にフィニッシュです。

「売上自体は稼げるけれども、いかんせんその利益効率が悪い」というのが現状のIHIの課題として浮き上がってきます。

事業セグメントの比較

三菱

※

- パワー

- 火力発電システム、原子力機器、環境プラント、船用機械、風力発電機器、航空機用エンジン、コンプレッサ

- インダストリー&社会基盤

- 製鉄機械、環境設備、紙工機械、メカトロシステム、ITS、物流機器、エンジン、ターボチャージャー、冷熱製品、カーエアコン、工作機械、船舶、交通システム、化学プラント

- 航空・防衛・宇宙

- 民間航空機、防衛航空機、飛しょう体、艦艇、特殊車両、特殊機械(魚雷)、宇宙機器

- その他

- 建設・不動産等

売上も営業利益も「パワー」と「インダストリー&社会基盤」の2つでほぼ大半を占めているので、この2事業がメイン事業と言って良いでしょう。

しかし経年変化を見ていると全体的に営業利益率が徐々に下がりつつあることが気になります。

特に「インダストリー&社会基盤」の営業利益率の落ち込みが酷く、「航空・防衛・宇宙」に関しては最新年度では営業赤字を計上しているなどかなり苦戦しているようです。

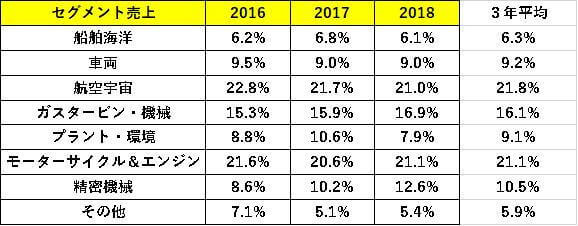

川崎

※

- 船舶海洋

- 船舶等の製造・販売

- 車両

- 鉄道車両等の製造・販売

- 航空宇宙

- 航空機等の製造・販売

- ガスタービン・機械

- ジェットエンジン、産業用ガスタービン、原動機等の製造・販売

- プラント・環境

- 産業機械、ボイラ、環境装置、鋼構造物、破砕機等の製造・販売

- モーターサイクル&エンジン

- 二輪車、四輪バギー車(ATV)、多用途四輪車、パーソナルウォータークラフト(「ジェットスキー」)、汎用ガソリンエンジン等の製造・販売

- 精密機械

- 油圧機器、産業ロボット等の製造・販売

- その他

- 商業、販売・受注の仲介・斡旋、福利施設の管理等

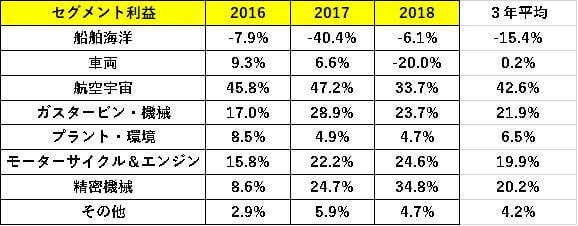

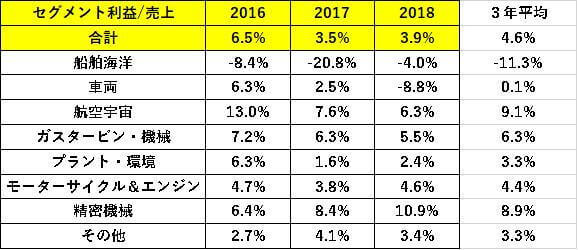

「航空宇宙」「ガスタービン・機械」「モーターサイクル&エンジン」「精密機械」の4事業が主要事業のようですが、中でも「航空宇宙」は3年平均で全体の営業利益の約40%以上を稼ぎ出す優良事業なようです。

ただ近年では「航空宇宙」は少し衰えを見せてきており、その代わりに「モーターサイクル&エンジン」「精密機械」の2事業が存在感をグイグイ出してきています。

最新年度では「精密機械」が「航空宇宙」を追い抜いて営業利益貢献度1位になっています。

IHI

※

- 資源・エネルギー・環境

- ボイラ、原動機プラント、陸舶用原動機、舶用大型原動機、プロセスプラント(貯蔵設備、化学プラント)、原子力(原子力機器)、環境対応システム、医薬プラント等の製造・販売、サービスの提供等

- 社会基盤・海洋

- 橋梁・水門、シールドシステム、交通システム、コンクリート建材、都市開発(不動産販売・賃貸)、F-LNG(フローティングLNG貯蔵設備、海洋構造物)等の製造・販売、サービスの提供等

- 産業システム・汎用機械

- 物流・産業システム(物流システム・産業機械)、運搬機械、パーキング、熱・表面処理、車両過給機、回転機秋(圧縮機、分離装置、舶用過給機)、農機・小型原動機、製鉄機械、製紙機械等の製造・販売、サービスの提供等

- 航空・宇宙・防衛

- 航空エンジン、ロケットシステム・宇宙利用(宇宙開発関連機器)、防衛機器システム等の製造・販売、サービスの提供等

- その他

- 通信、電子、電気計測、情報処理などの機器・装置等の製造・販売、サービスの提供等並びにサービス業

売上構成は「資源・エネルギー・環境」「産業システム・汎用機械」「航空・宇宙・防衛」の3事業で3等分していますが、営業利益に関しては「産業システム・汎用機械」と「航空・宇宙・防衛」で成り立っており、特に「航空・宇宙・防衛」が会社の根幹を成す超重要事業であるということがわかります。

ちなみに海外売上比率は以下の通りで、3社とも同じくらいグローバルに展開しているようです。

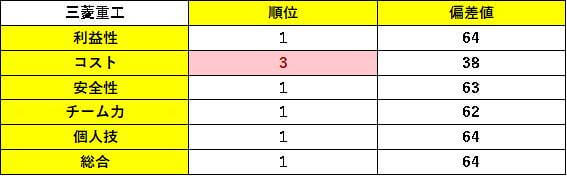

まとめ

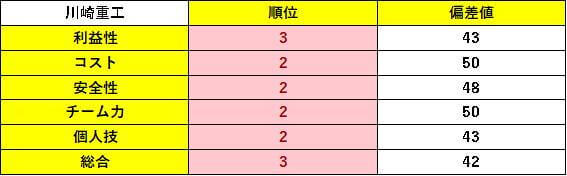

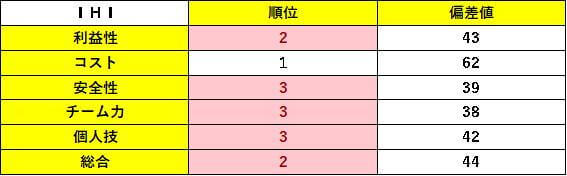

これまで見てきた 社の順位を「利益性」「コスト」「安全性」「チーム力」「個人技」の括りで下記します。

※

各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※

平均以下の項目を赤字で示しています。

利益性 総合順位

- 1位:三菱(偏差値:64)

- 2位:IHI(偏差値:42.99)

- 3位:川崎(偏差値:42.87)

利益性に関しては三菱が軒並み高順位を獲得して順当に1位です。

川崎とIHIは競り合っていてほとんど差はないようです。

コスト 総合順位

- 1位:IHI(偏差値:62)

- 2位:川崎(偏差値:50)

- 3位:三菱(偏差値:38)

コスト効率に関してはIHIが頭一つ抜け出て1位となっています。

三菱のコスト効率は他の2社と比べて良くないようです。

安全性 総合順位

- 1位:三菱(偏差値:63)

- 2位:川崎(偏差値:48)

- 3位:IHI(偏差値:39)

ただ財務の健全性ではこれまた三菱の圧勝です。

IHIの財務はけっこう綱渡りな感じがします。

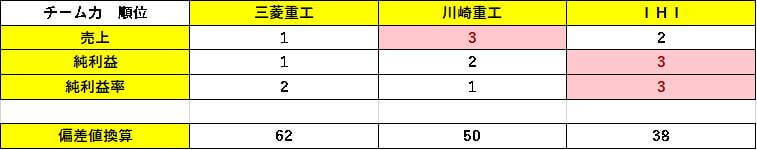

チーム力 総合順位

- 1位:三菱(偏差値:62)

- 2位:川崎(偏差値:50)

- 3位:IHI(偏差値:38)

チーム力では事業規模の圧倒的な差から三菱が1位です。

川崎とIHIの差は「純利益額の規模」と「利益効率」のようです。

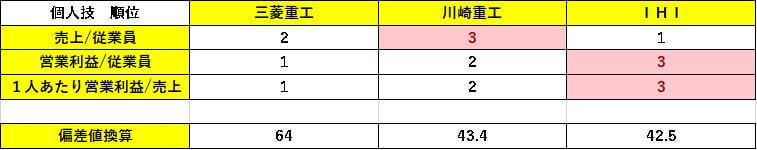

個人技 総合順位

- 1位:三菱(偏差値:64)

- 2位:川崎(偏差値:43.4)

- 3位:IHI(偏差値:42.5)

個人技でも三菱が1位ですが、川崎とIHIの差はチーム力と比べるとかなり縮まっています。

IHIはなんやかんやで個人技での売上規模の大きさが全体的にプラスに働いている印象で、川崎は個人技総合ではIHIに勝ってはいるのですが、どこかパッとしないような印象です。

総合順位

- 1位:三菱(偏差値:64)

- 2位:IHI(偏差値:44)

- 3位:川崎(偏差値:42)

在庫回転率とコスト効率を除いて安定して高順位を連発した三菱が1位です。

そしてIHIが僅差で川崎をかわしての2位に躍り出ています。

川崎はそこまで極端に悪いところは少ないのですが、逆に際立って良いところもあまりなかったことが総合的な順位に響いてきている印象です。

そういう意味でいくとIHIは悪いところは極端に悪いけれども、良いところは際立って良いということが言えそうです。

各社の特徴をまとめると以下のようになります。

- 強み:全体的なレベルの高さ

- 弱み:コスト効率の悪さ

- 強み:これといった弱みがないところ

- 弱み:これと言った強みがないところ

- 強み:コスト効率の良さ

- 弱み:財務基盤の薄さ、チーム力の弱さ

志望動機として使えそうな点

三菱

質・量ともに業界最大手かつ最優良企業である点

よほど三菱のことが嫌いでもない限り、重工業会社を目指す就活生にとって最も価値がある会社はこの会社だと思います。

なので「最大手の看板を背負って働きたい」という方や「業界の中でも優良企業で働きたい」という方にとっては最も向いていると思います。

「パワー」と「インダストリー&社会基盤」がメイン事業の名実ともに「重工業会社」である点

この会社のメイン事業は「パワー」と「インダストリー&社会基盤」の2つであり、業務内容を見ると世間一般のイメージの「重工業会社」とピッタリ一致していると思います。

そして他の2社では利益が出ている「航空・防衛・宇宙」がこの会社では現在赤字という徹底ぶりなので、「航空・防衛・宇宙以外の産業機械の製造・販売に携わっていきたい」と考えている方にとっては最も向いているかもしれません。

川崎

BtoB事業とBtoC事業のどちらもメイン事業として成立している点

この会社のメイン事業は「航空宇宙」「ガスタービン・機械」「モーターサイクル&エンジン」「精密機械」の4つですが、他の2社と違っているのが「モーターサイクル&エンジン」といういわゆるBtoC事業が他の3つのBtoB事業と一緒にメイン事業として成り立っている点です。

なので「BtoB事業もBtoC事業もどちらにも携わるチャンスが欲しい」と考えている方にとっては最も向いているかもしれません。

IHI

「航空・宇宙・防衛」が会社の根幹を成す超重要事業である点

この会社が他の2社と明らかに違うのは「航空・宇宙・防衛」のほぼ一本足打法で会社が成立している点です。

「産業システム・汎用機械」も利益を出していますが、その利益効率を見ると一目瞭然で「航空・宇宙・防衛」がメイン事業であることがわかります。

なので「重工業の中でも特に航空・宇宙・防衛関係の仕事に携わりたい」と考えている方にとっては最も向いているかもしれません。

これまでまとめてきた事項は数字を元にした会社の実態ではありますが、より正確に実態を掴むためにも説明会で質問してみたり実際に社員の人に会ったりして、調べた情報とズレていないかどうかを確認してみた上で、ESや面接で使用することをおすすめします。