はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、いわゆる就活生に人気の上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、三井住友銀行を取り上げます。

目次

三井住友銀行はいったいどんな商売をしているのでしょうか?

最新の有価証券報告書(2017年3月提出分)から抜粋すると、7つの事業に分けることが出来ます。

- ホールセール部門

- 法人営業、アナリスト、M&Aアドバイザリーなど

- リテール部門

- 個人営業など

- 国際部門

- 国際法人営業など

- 市場営業部門

- トレーディングなど

- 本社管理

- 本社での管理業務など

- 銀行業その他

- 内部企業間での取引など(≒全体の調整分)

- その他事業

- SMBC日興証券による証券業務など

とのことです。

どんな仕事の種類があるのか?

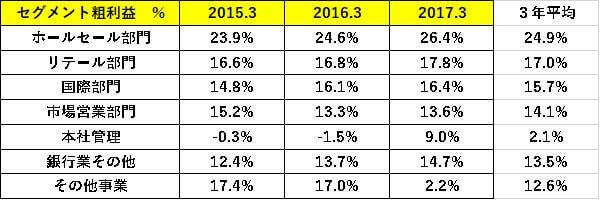

有価証券報告書によると、各セグメントの粗利益(≒売上)の割合は以下の通り

3年間平均で売上に占める割合が大きいのは上から順に

1位:ホールセール部門

2位:リテール部門

3位:国際部門

4位:市場営業部門

5位:銀行業その他

6位:その他事業

7位:本社管理

ということになっています。

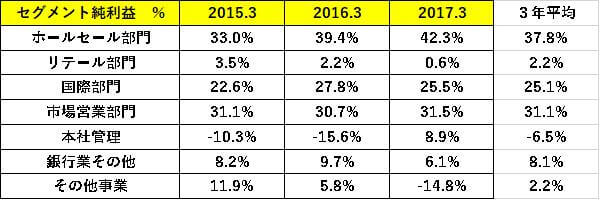

しかし、一般的には企業が追求するのは売上ではなく利益です。

そこで企業の最終的な利益を示す純利益の項目における各セグメントの割合を見ていきましょう。

ここでの順位付をすると

1位:ホールセール部門(売上:1位)

2位:市場営業部門(売上:4位)

3位:国際部門(売上:3位)

4位:銀行業その他(売上:5位)

5位:リテール部門(売上:2位)

6位:その他事業(売上:6位)

7位:本社管理(売上:7位)

ホールセール部門と国際部門は売上と純利益の順位はそのままですが、市場営業部門によるトレーディングが売上の割にはかなりの利益を稼いでいるいわゆる「金の卵」であることがわかります。

逆にリテール部門は売上こそ構成比が高いですが、利益貢献度は低いことから商売の効率が悪いことがわかります。

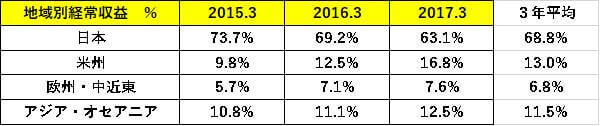

どこの国で仕事をしているのか

直近3年間の順位付けをすると、

1位:日本

2位:米州

3位:アジア・オセアニア

4位:欧州・中近東

日本での売上が50%を超えていますが意外と海外の売上比率も一定量あることがわかります。

会社の安定性を測る指標

A:預金と貸出金

B:自己資本比率

C:CF計算書

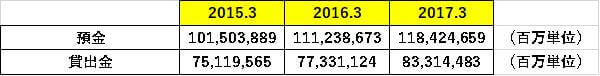

A:預金と貸出金

普段はこの項目では流動比率を記載していますが、銀行の決算書は「流動資産」と「流動負債」が記載されていないので代わりに「預金額」と「貸出金」を記載します。

では見てみましょう。

2017年度の預金額は118兆円で貸出金は83兆円なので、単純計算すると預かったお金の70%くらいを貸し出しているということになっています。

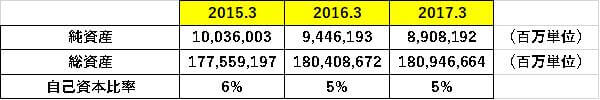

B:自己資本比率

グループ全体連結

かなり低いですね。

低いは低いんですが銀行の決算書には預金の118兆円が「負債」として計上されます。

なので銀行の自己資本比率はおしなべてだいたい低いので、この会社の自己資本比率取り立てて「異常な低い値」という訳ではないです。

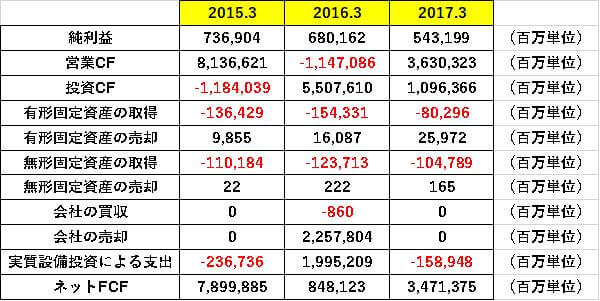

C:CF計算書

2016年度を除いて純利益をはるかに上回る営業CFを稼ぎ出していることがわかります。

そして近年は投資CFが大幅にプラスになっています。おそらく「有価証券の売却」などを行っているためにこうなっているものと思われます。

財務CFはマイナスのため借金などは着実に返済しているようです。

会社の成長性を測る指標

経常収益はここ3年でほとんど変わらず、純利益は年々下がっていることから成長はしていないようです。

投資家目線で見た魅力的な会社とそうでもない会社の違い

A:ROE(自己資本利益率)

B:FCF(フリーキャッシュフロー)

C:不況時の売上・純利益・営業CFの推移

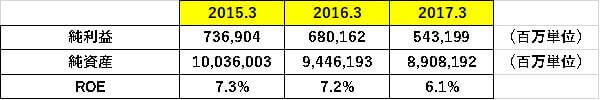

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

5%未満=最悪

5%=微妙に悪い

10%=普通

15%=まあまあ良い

20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

クラス分けするならば「微妙に悪い~普通」の間に入るのでROEは良くはないようです。

B:FCF(フリーキャッシュフロー)

実質設備投資による支出に注目して見ると、この会社は事業継続にほとんどコストがかかっていないということがわかります。

その結果直近3年で生み出されるネットFCFは約8,500億円~7兆9,000億円と膨大になっています。

この項目を見るとかなり余裕のある経営が出来ているようです。

C:不況時の売上・純利益・営業CFの推移

リーマンショック時はけっこうガクガクになっているので、不況の影響はかなり強く受けるようです。

まとめ

これまで三井住友銀行を数字で見てきたことをまとめると、

- ・ホールセール部門(法人営業)が売上と純利益ともに稼ぎ頭

- ・リテール部門(個人営業)は売上こそ大きいが、利益効率が悪い

- ・市場営業部門(トレーディング部門)は金の卵でかなりの利益を稼いでいる

- ・事業継続にお金が全然かからずに済んでいる

- ・不況の影響は受けやすい

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

市場営業部門で働きたいことをアピールする

セグメント別の売上と利益の項目でも見た通り、「市場営業部門」はこの会社にとって非常に重要な金の卵です。

おそらく大抵の競合就活生は「三井住友銀行で法人営業(ホールセール)として働きたいです。なぜなら~。」とアピールしてくる可能性が高いと思います。

確かにホールセール部門は一番の稼ぎ頭ですが、競合が多いかつ差別化がしづらいので敢えて「市場営業部門で働きたいこと」をアピールします。

メリットは主に2つ

- ・1つ目:おそらく競合が比較的少ないので採用担当者の印象に残りやすいこと

- ・2つ目:会社側の需要にマッチしていること

です。

問題点としては「債券のトレーディング?金利オプションのトレーディング?相場観?そんなもの僕には私にはよくわからないし、専門知識がないから不利だ。」とみなさんが思う可能性が高いことです。

なんですが、この点については安心して下さい。

「誇りをもって自分の相場観に基づくトレーディングの仕事をしている人」は怒り出すでしょうが、証券会社出身で現在はトレーダーとして生計を立てている筆者の目線から言うと、プロのトレーディングの腕と素人のトレーディングの腕の差は、あまりないです。

極論を言うと「運だけ」でプロと名乗れる世界です。

ましてや学生同士での比較になると尚のことです。

経済学部や商学部で「株式市場の研究」をした人と文学部で「シェイクスピアの研究」をした人のトレーディングの腕に差はないと思って大丈夫です。

敢えて「専門的な勉強した人」と「そうでない人」の差があるとすれば「株式市場や経済についての知識の差」くらいです。

知識は無いよりあるに越したことはないですが、机上で身につけることが出来ることはそれだけで実際のトレーディングにおいて大幅に有利になる訳ではありません。

それよりも重要なのは

- ・「冷静に利益が出そうな戦略を立てられるかどうか」

- ・「失敗を反省し、修正出来るかどうか」

だと思います。

この点においてはトレーディングの仕事だけではなく、あらゆる職種に言えることだと思うので、逆説的にトレーディングは取り立てて特殊な仕事ではないと言えるのではないでしょうか。

長々と述べてきましたが、ざっくり要約すると

入社時点での経験や知識の「ある」「ない」はそこまで重要ではなく、重要なのは他の職種と同じく入社後に色々と体得したり学習したりといったことが出来る人間であるということを採用担当者に感じさせられるかどうか

だと思います。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。