はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、就活生に人気がありそうな上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、NECを取り上げます。

目次

NECはいったいどんな商売をしているのでしょうか?

最新の有価証券報告書から抜粋すると、5つの事業に分けることが出来ます。

- パブリック

- 公共、医療、官公およびメディア向けに、システム・インテグレーション(システム構築、コンサルティング)、サポート(保守)、アウトソーシング・クラウドサービスおよびシステム機器などの提供

- エンタープライズ

- 製造業、流通・サービス業および金融業向けに、システム・インテグレーション(システム構築、コンサルティング)、サポート(保守)、アウトソーシング・クラウドサービスおよびシステム機器などの提供

※アビームコンサルティングが中心となり事業を展開

- テレコムキャリア

- 通信事業者向けに、ネットワークインフラ(コアネットワーク、携帯電話基地局、海洋システム(海底ケーブル、海洋観測システム)、光伝送システム、ルータ・スイッチ、モバイルバックホール)およびサービス&

マネジメント(TOMS(通信運用管理ソリューション)、サービスソリューション)などの提供

- システムプラットフォーム

- ハードウェア(サーバ、メインフレーム、スーパーコンピュータ、ストレージ、企業向けパソコン、タブレット端末、POS、ATM、制御機器、無線LANルータ、ディスプレイ、プロジェクタ)、ソフトウェア(総合運用管理、アプリケーションサーバ、セキュリティ、データベース)、企業ネットワーク(IPテレフォニーシステム、WAN・無線アクセス装置、LAN製品)およびサービス(データセンター基盤、サポート(保守))などの提供

- その他

- 電極、蓄電システムなどの事業

どんな仕事の種類があるのか

各セグメントの直近3年間の平均数値は以下になります。

売上 順位

- 1位:パブリック

- 2位:システムプラットフォーム

- 3位:テレコムキャリア

- 4位:エンタープライズ

- 5位:その他

「パブリック」「システムプラットフォーム」「テレコムキャリア」がだいたい等分の割合で売上に貢献しています。

利益 順位

- 1位:パブリック

- 2位:エンタープライズ

- 3位:システムプラットフォーム

- 4位:テレコムキャリア

- 5位:その他

ただ営業利益においては「パブリック」の貢献度がかなり大きくなっています。

そして売上では下位ランクだった「エンタープライズ」が営業利益貢献度でかなり存在感を増しており、「その他」は逆に全体の足をかなり引っ張っていることがわかります。

研究開発費 順位(少ない順)

- 1位:エンタープライズ

- 2位:パブリック

- 3位:その他

- 4位:システムプラットフォーム

- 5位:テレコムキャリア

「エンタープライズ」の飛び抜けた研究開発費の少なさが目立ちます。

そして「パブリック」も割と健闘しているようです。

設備投資額 順位(少ない順)

- 1位:エンタープライズ

- 2位:テレコムキャリア

- 3位:システムプラットフォーム

- 4位:その他

- 5位:パブリック

ここでも「エンタープライズ」の抜群の効率性が目を引き、逆に「パブリック」はかなりお金を使っていることがわかります。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

セグメント 総合順位

- 1位:エンタープライズ(偏差値:61)

- 2位:パブリック(偏差値:58)

- 3位:システムプラットフォーム(偏差値:51)

- 4位:テレコムキャリア(偏差値:47)

- 5位:その他(偏差値:33)

総合順位では「エンタープライズ」と「パブリック」のクオリティの高さが際立っています。

ただ「システムプラットフォーム」と「テレコムキャリア」もなんだかんだで平均的な数値は残しています。

問題は「その他」で、全体の足を引っ張っている割には研究開発費も設備投資費もそれなりにかかっているというかなり厄介な状態になっています。

次に従業員1人あたりの売上と利益について見てみましょう。

※売上/従業員数・利益/従業員数の単位は百万円

売上/従業員数 順位

- 1位:エンタープライズ

- 2位:パブリック

- 3位:システムプラットフォーム

- 4位:テレコムキャリア

- 5位:その他

チーム力では売上貢献度下位だった「エンタープライズ」ですが、個人技においてはトップに立っています。

単に投下人員数の多寡の差のようです。

そして「その他」は圧倒的な最下位で、もはや何でこの事業を営んでいるのかわからないレベルです。

利益/従業員数 順位

- 1位:エンタープライズ

- 2位:パブリック

- 3位:システムプラットフォーム

- 4位:テレコムキャリア

- 5位:その他

営業利益においても「エンタープライズ」が圧倒的な力を見せつけています。

1人あたり利益/売上 順位

- 1位:エンタープライズ

- 2位:パブリック

- 3位:システムプラットフォーム

- 4位:テレコムキャリア

- 5位:その他

営業利益率においても「エンタープライズ」の効率の良さが目立ち、もし「その他」を無くしたら全体の営業利益率がけっこう改善しそうです。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

従業員1人あたり 総合順位

- 1位:エンタープライズ(偏差値:62)

- 2位:パブリック(偏差値:56)

- 3位:システムプラットフォーム(偏差値:52)

- 4位:テレコムキャリア(偏差値:48)

- 5位:その他(偏差値:32)

(参考)

セグメント 総合順位

- 1位:エンタープライズ(偏差値:61)

- 2位:パブリック(偏差値:58)

- 3位:システムプラットフォーム(偏差値:51)

- 4位:テレコムキャリア(偏差値:47)

- 5位:その他(偏差値:33)

チーム力でも個人技でも順位と偏差値に変わりはなく、いずれにせよこの会社の中では「エンタープライズ」が最も優秀な事業であることがわかります。

とは言え「パブリック」も割と優秀な部類には入るので、事業内容の違いから「公共向けよりも一般企業向けの事業の方が利益が出やすい」ということになりそうです。

どこの国で仕事をしているのか

地域別 順位

- 1位:日本

- 2位:中国・東アジア、APAC

- 3位:米州

- 4位:EMEA

日本での売上が約80%を占めることからかなりドメスティックな企業であることがわかります。

会社の安定性を測る指標

- A:流動比率&自己資本比率

- B:CF計算書

A:流動比率&自己資本比率

3年間で各数値にほとんど変わりはありませんが、印象としては少し資本を増強しつつあるような感じです。

ただ自己資本比率はイメージしていたよりも低いように思います。

B:CF計算書

※単位は百万円

なんともデコボコなCF計算書ですが、投資はかなりお金を絞る代わりに払うモンはキチンと払っているようです。

会社の成長性を測る指標

※単位は百万円

直近3年間は各数値ともデコボコしており、成長しているとは言い難い印象です。

投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

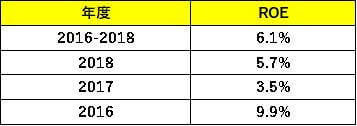

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

自己資本比率の低さも含めると、お金の使い方は「下手」なようです。

せめて10%くらい行っていればまだ救いようがあったのですが、この水準ではお世辞でも褒めることは出来ません。

B:FCF(フリーキャッシュフロー)

※営業CF・実質設備投資・ネットFCFの単位は百万円

設備投資比率は年度によってバラツキがありますが、概ね営業CFの内約70%を自由資金として残せているので、経営は割と余裕がありそうです。

C:不況時の売上・純利益・営業CFの推移

※単位は百万円

不況時は年々売上高が減っていっています。

そして2009年度を見ると営業CFこそなんとかプラスで踏みとどまっていますが、純利益の方はボロボロになっています。

このことからこの会社は景気の影響をモロに受ける体質のようです。

ただこの時と比べて現在は純利益率が大分改善しているのでそれはプラスポイントです。むしろこの時の純利益率は低過ぎです。

まとめ

これまでNECを数字で見てきたことをまとめると、

- ・稼ぎ頭は「パブリック」だが、事業として優秀なのは「エンタープライズ」

- ・公共向けよりも一般企業向けの事業の方が利益が出やすい

- ・かなりドメスティックな企業(いちおう海外進出はしている)

- ・財務基盤はあまり健全ではない

- ・成長軌道には乗っていない

- ・お金の使い方は「下手」

- ・経営は割と余裕がある

- ・景気の影響をモロに受ける

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「エンタープライズ」を攻める

売上と利益貢献度で見ると世間一般のイメージ通りに「パブリック」がこの会社の稼ぎ頭であるということを確認してきましたが、その他の効率性や個人技の強さなどを鑑みると実質的にこの会社の最優秀事業は「エンタープライズ」であるということも確認してきました。

なので競合就活生との差別化・会社側のニーズへのマッチということを考えると、この「エンタープライズ」に携わりたいことをESや面接でアピールするのが最も合理的なのではないかと思います。

そういう意味では「公共向けのシステム・インテグレーションに携わりたい人」よりも「一般企業向けのシステム・インテグレーションに携わりたい人」の方がこの会社の就活においては有利なように思います。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。