ここでは日本の大手電力会社の

- ・東京電力ホールディングス(以下:東京電力)

- ・関西電力

- ・中部電力

の3社を有価証券報告書に記載されている事柄から比較することで、イメージではなくその企業ひいてはその業界の「事実」の確認が出来ればと思っています。

目次

主要子会社・関連会社の比較

特に有名な子会社と関連会社が存在しないため、今回は省略します。

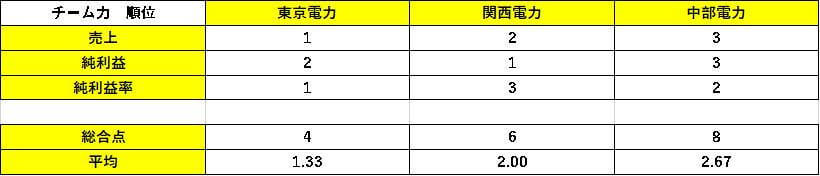

事業規模の比較(単位:百万円)

売上 順位

- 1位:東京電力

- 2位:関西電力

- 3位:中部電力

売上の規模では東京電力が2位に圧倒的な差をつけて1位になっています。

カバーしている人口が全然違うから当たり前のような気もしますが。

純利益 順位

- 1位:関西電力

- 2位:東京電力

- 3位:中部電力

一方純利益に目を向けると3社でそこまで極端な差はついていないどころか直近の年度の決算では関西電力がトップに立っています。

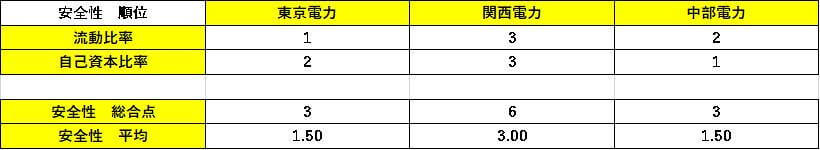

安全性の比較

流動比率 順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

流動比率は3社間で割と差がついていますが、そもそも3社とも低過ぎるので概してお金は持っていないようです。

自己資本比率 順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

自己資本比率も概して低いですが、その中でも中部電力のみ頭一つ抜けて高いことがわかります。

ただこれも「高い」と言っても相対的な高さで、絶対値はそこまで高くないです。

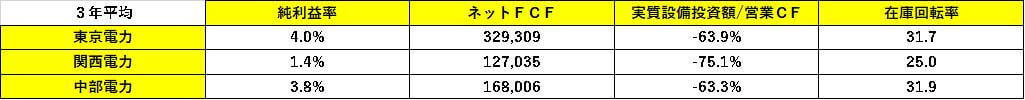

利益性の比較

純利益率 順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

直近年度の決算では純利益額が1位だった関西電力ですが、3年平均の純利益率ということになると他の2社と比べて大きく劣ります。

ネットFCF 順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

そして自由資金は東京電力が圧倒的な多額を残せているようです。

関西電力はここでも3位です。

実質設備投資/営業CF 順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

「自由資金」という面では割と差がついていましたが、設備投資の比率は多少の差はあれどもそこまで極端な差はついていません。

在庫回転率 順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

在庫回転率にいたっても3社で目立った差はありません。

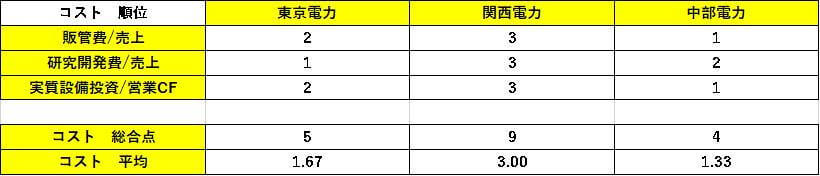

コスト&研究開発費の比較

販管費/売上 順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

研究開発費/売上 順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

販管費と研究開発費は概してどこも同じなようです。

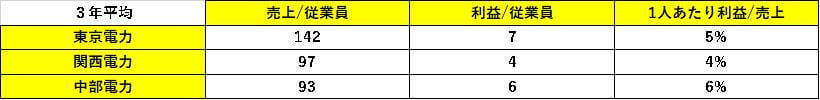

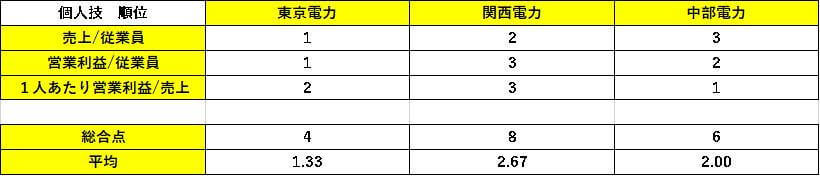

従業員1人あたりの売上&利益の比較

売上/従業員(単位:百万円) 順位

- 1位:東京電力

- 2位:関西電力

- 3位:中部電力

売上における個人技は東京電力が他の2社を大きく引き離しての1位です。

営業利益/従業員(単位:百万円) 順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

売上における個人技では圧倒的だった東京電力ですが、営業利益における個人技となると中部電力にかなり肉薄されています。

1人あたり営業利益/売上 順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

そこまでの差はないですが、中部電力が東京電力を追い抜かして1位になっています。

3社の中では事業規模はそこまで大きくないけれども、効率性では割と存在感を発揮しています。

事業セグメントの比較

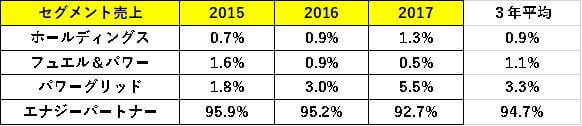

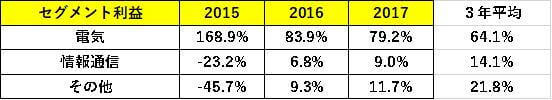

東京電力

※ホールディングス:本社の管理部門

※フュエル&パワー:火力発電など

※パワーグリッド:送電・変電・配電など

※エナジーパートナー:対顧客向けサービスなど

ホールディングスは本社の管理部門なので基本的に利益を生み出さない「コストを計上する部署」になるのですが、それでも経年変化を見ていると徐々にそのコストを削減していることがわかります。

そして主要なセグメントはしっかりと利益を出し続けてはいますがこの3年間で事業構造が劇的に変わりつつあることがわかります。

基本的には「フュエル&パワー」と「エナジーパートナー」で稼いでいたものが徐々に「パワーグリッド」に置き換えられてきています。

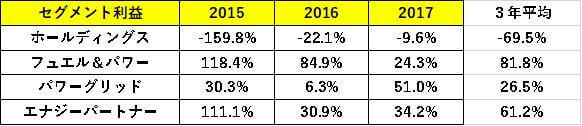

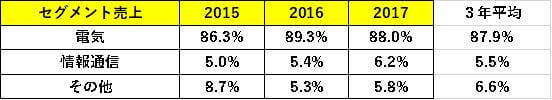

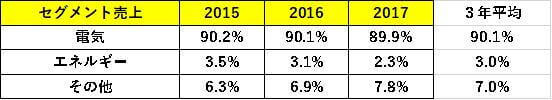

関西電力

※その他:生活関連サービス、省エネのマンションやビルの開発など

イメージ通りの「電気」の会社であることがわかります。

ただメインの「電気」の利益効率はセグメントの中で最も効率が悪く、「情報通信」と「その他」の利益効率の高さが目立ちます。

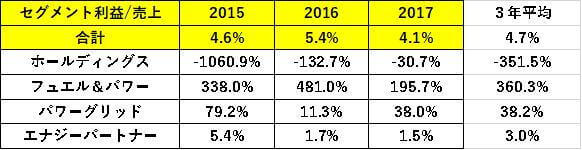

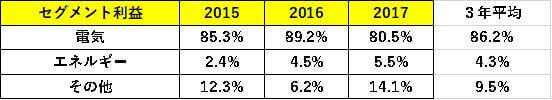

中部電力

※海外エネルギー事業など

ここもわかりやすく「電気」の会社です。

しかし関西電力と比較するとそれぞれのセグメントの3年平均利益効率はそこまで差がないように思います。

ただ近年では「エネルギー」の利益効率が急激に高まっていることから、会社側としてはこの分野に力を入れたいのではないかと推測します。

まとめ

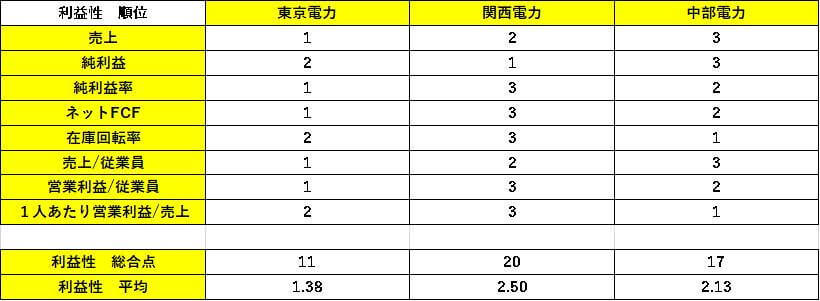

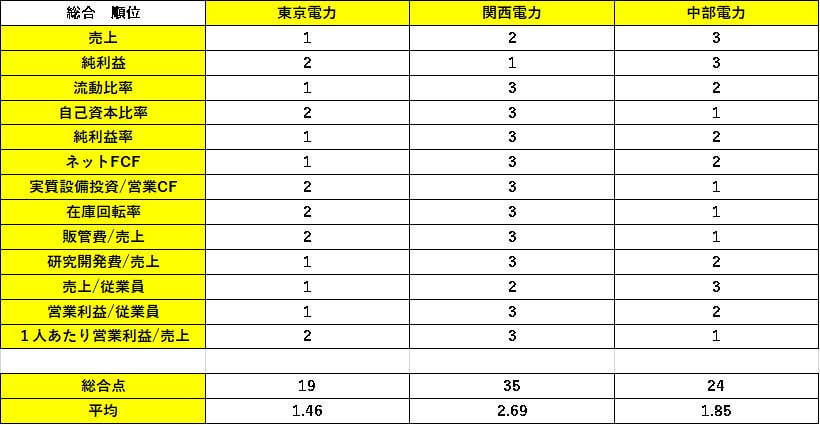

これまで見てきた 社の順位を「利益性」「コスト」「安全性」「チーム力」「個人技」の括りで下記します。

(総合点と平均が低ければ低いほど各項目について「優れている」ということになります。)

利益性 総合順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

東京電力の圧勝で、3位の関西電力にほぼダブルスコアで勝っています。

コスト 総合順位

- 1位:中部電力

- 2位:東京電力

- 3位:関西電力

ただコスト性では中部電力が競り合いを制しての1位です。

安全性 総合順位

- 1位:東京電力・中部電力

- 2位:関西電力

なんともどっこいどっこいの安全性の比較ですが、とりあえず財務的に一番ピンチなのが関西電力であるということがわかります。

チーム力 総合順位

- 1位:東京電力

- 2位:関西電力

- 3位:中部電力

ここまであんまりいいところがなかった関西電力ですが、チーム力では2位につけています。

ただ東京電力は圧倒的な1位であることに変わりはありません。

個人技 総合順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

個人技でも東京電力が圧倒的な強さを見せます。

総合順位

- 1位:東京電力

- 2位:中部電力

- 3位:関西電力

総合的には各部門で高順位を連発した東京電力がやはり1位になっていますが、中部電力も善戦しています。

各社の特徴をまとめると以下のようになります。

東京電力

- 利益性:1位

- コスト:2位

- 安全性:1位

- チーム力:1位

- 個人技:1位

- 総合:1位

- ・営利企業としてのクオリティ、会社としての総合的なクオリティで圧倒的なトップ

- ・大手電力3社の中では何だかんだで会社として一番隙がない

- ・ここ3年間で事業構造が変化しつつあるように見える

関西電力

- 利益性:3位

- コスト:3位

- 安全性:2位

- チーム力:2位

- 個人技:3位

- 総合:3位

- ・大手電力3社の中では色々な面で見劣りする

- ・「電気」の会社であることは間違いないが、利益効率は数あるセグメントの中で最も悪い

中部電力

- 利益性:2位

- コスト:1位

- 安全性:1位

- チーム力:3位

- 個人技:2位

- 総合:2位

- ・事業規模は3社の中で一番小さいながらも総合的な利益性は上位2社に負けず劣らずの水準を誇っている

- ・コスト意識や資金繰りに対する意識は3社の中で恐らく最も高い

- ・チームとしてはあまり強くないが、個人単位でのレベルは割と高い

- ・現在のメイン事業は「電気」だが、ここ3年間で「エネルギー」が育ってきている

志望動機として使えそうな点

東京電力

色々な問題はあるが、何だかんだ言って最大手と呼んで差し支えないほどの実績を誇る点

とやかく言われやすいこと会社ですが、数字を見る限りではどこからどう見ても最大手で、電力大手の中では会社としてのクオリティが最も高いです。

なので「最大手の看板を背負って働きたい」と考えている人や「最も優秀な電力会社で働きたい」と考えている人にとっては最も向いているかもしれません。

事業構造が急激に変化してきている点

3年前までは「フュエル&パワー」と「エナジーパートナー」がメイン事業でしたが、直近では「パワーグリッド」が会社の利益を支えるメイン事業となっています。

なので「会社側の需要にマッチする」という意味合いにおいては「パワーグリッドの事業に携わりたいこと」を積極的にアピールしていくのが得策かと思われます。

関西電力

「電気」よりも「情報通信」や「その他」の方が利益効率が良い点

売上貢献度も利益貢献度も「電気」が一番高いことは明らかなのですが、利益効率では他のセグメントに大きく劣ります。

会社としても「電気」はこれからもメイン事業として頑張っていくものと思われますが、太陽光発電を始めとした新規プレイヤーの参入により「電気」に頼り切った経営は少しリスキーなものと捉えていると推測します。

なので敢えて「電気」ではなく利益効率の高いセグメントである「情報通信」や「その他」の仕事に携わりたいことをアピールすることで会社側の潜在的な需要にマッチするという方法もアリなのではないかと思います。

中部電力

「エネルギー」と「その他」を合わせたエネルギー関連事業がメイン事業として台頭しつつある点

この会社もメイン事業は「電気」です。

しかし近年では「エネルギー」や「その他」などのエネルギー関連事業が事業として育ってきており、それら2事業の利益効率は「電気」を大幅に上回ります。

おそらく会社としてもこれまでの実績を見る限りではこのエネルギー関連事業を育てたいハズなので、会社側の需要にマッチするためにはそれらの事業に携わりたいことをアピールするのが最も合理的と考えます。

これまでまとめてきた事項は数字を元にした会社の実態ではありますが、より正確に実態を掴むためにも説明会で質問してみたり実際に社員の人に会ったりして、調べた情報とズレていないかどうかを確認してみた上で、ESや面接で使用することをおすすめします。