はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、就活生に人気がありそうな上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、三井不動産を取り上げます。

目次

三井不動産はいったいどんな商売をしているのでしょうか?

最新の有価証券報告書から抜粋すると、5つの事業に分けることが出来ます。

- 「賃貸」

- 日本におけるオフィスビルおよび商業施設の賃貸、米国・英国におけるオフィスビル等の賃貸、マレーシアにおける商業施設の賃貸

- 「分譲」

- 業務施設等の分譲、戸建・中高層住宅等の分譲、シンガポールにおける中高層住宅分譲

- 「マネジメント」

- プロパティマネジメント(賃貸事業における管理・清掃・保守業務等)、仲介・アセットマネジメント等(不動産の開発や流動化に関するコンサルティング)

- 「三井ホーム」

- 新築住宅等の設計・施工管理・施工請負、住宅のリフォーム工事やオフィス・商業施設のリニューアル工事、賃貸住宅等の斡旋・管理業務等

- 「その他」

- 施設営業(国内におけるホテル営業、米国ハワイ州におけるホテルの営業等、帝国ホテルの営業等、ゴルフ場事業、リゾート施設営業)、その他(住宅のリフォーム工事やオフィス・商業施設のリニューアル工事、第一園芸、ローン保証業務)

①どんな仕事の種類があるのか

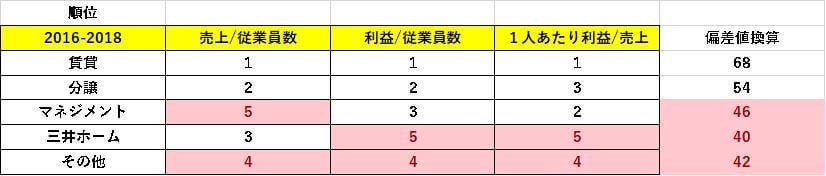

各セグメントの直近3年間の平均数値は以下になります。

売上 順位

- 1位:賃貸

- 2位:分譲

- 3位:マネジメント

- 4位:三井ホーム

- 5位:その他

売上高に関しては「賃貸」「分譲」「マネジメント」でだいたい3分割されているようです。

利益 順位

- 1位:賃貸

- 2位:分譲

- 3位:マネジメント

- 4位:その他

- 5位:三井ホーム

営業利益となると「分譲」と「マネジメント」の割合はだいたい変わりませんが、「賃貸」は存在感が非常に大きくなっています。

逆に「三井ホーム」は急激に存在感が薄くなっています。

研究開発費 順位(少ない順)

- 1位:賃貸・分譲・マネジメント

- 2位:その他

- 3位:三井ホーム

主要3事業が研究開発費ゼロで済んでいるのに対し、「三井ホーム」は会社の研究開発費のほぼ全てを独占しています。

設備投資額 順位(少ない順)

- 1位:三井ホーム

- 2位:分譲

- 3位:マネジメント

- 4位:その他

- 5位:賃貸

研究開発費ではお金を使っていた三井ホームですが、設備投資にはほとんどお金がかからないようです。

そしてメイン事業の「賃貸」は事業の性質上仕方がないですが、設備投資費をかなり使っています。

こう見ると「分譲」は優秀に見えます。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

セグメント 総合順位

- 1位:分譲(偏差値:61)

- 2位:賃貸(偏差値:58)

- 3位:マネジメント(偏差値:55)

- 4位:その他(偏差値:42)

- 5位:三井ホーム(偏差値:35)

それなりに売上も営業利益も稼いでなおかつコストもかからない「分譲」が1位となっています。

そして設備投資費を多く使う「賃貸」ですが、それに見合ったパフォーマンスを発揮しているので2位ということになっています。

逆に三井ホームのコストパフォーマンスはセグメント内で一番悪いようです。

次に従業員1人あたりの売上と利益について見てみましょう。

※売上/従業員数・利益/従業員数の単位は百万円

売上/従業員数 順位

- 1位:賃貸

- 2位:分譲

- 3位:三井ホーム

- 4位:その他

- 5位:マネジメント

「賃貸」と「分譲」が圧倒的な強さを発揮しています。

売上貢献度3位の「マネジメント」は個人技では微妙なようです。

利益/従業員数 順位

- 1位:賃貸

- 2位:分譲

- 3位:マネジメント

- 4位:その他

- 5位:三井ホーム

営業利益でも「賃貸」と「分譲」が強いですが、売上と比べて「賃貸」の強さがこちらの方がより際立っています。

そして「マネジメント」が順位を上げてきています。

1人あたり利益/売上 順位

- 1位:賃貸

- 2位:マネジメント

- 3位:分譲

- 4位:その他

- 5位:三井ホーム

営業利益率でも「賃貸」が圧倒的に良いようです。

そして「分譲」もそれなりの数値を記録していますが、「マネジメント」の方が営業利益率自体は良いようです。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

従業員1人あたり 総合順位

- 1位:賃貸(偏差値:68)

- 2位:分譲(偏差値:54)

- 3位:マネジメント(偏差値:46)

- 4位:その他(偏差値:42)

- 5位:三井ホーム(偏差値:40)

(参考)

セグメント 総合順位

- 1位:分譲(偏差値:61)

- 2位:賃貸(偏差値:58)

- 3位:マネジメント(偏差値:55)

- 4位:その他(偏差値:42)

- 5位:三井ホーム(偏差値:35)

コストパフォーマンスは「分譲」が1位でしたが、個人技では「賃貸」が圧倒的な強さを見せつけており、周回遅れで「分譲」と「マネジメント」がそれに続く形になっています。

「その他」と「三井ホーム」に関しては差が少し縮まっているようです。

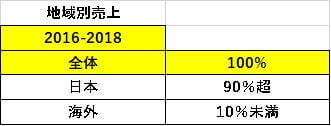

②どこの国で仕事をしているのか

思いっきりドメスティックな企業のようです。

③会社の安定性を測る指標

- A:流動比率&自己資本比率

- B:CF計算書

A:流動比率&自己資本比率

流動比率は普通くらいですが、自己資本比率はあまり良くないです。

そういう意味では財務基盤は普通の事業会社に比べて少し弱めのようです。

B:CF計算書

※単位は百万円

各年純利益と営業CFのバランスがバラバラで、なおかつ投資CFでかなりお金を使っていて、財務CFを見る限りではそれを借り入れによってまかなっているようです。

かなりイケイケドンドンな経営に見えます。

④会社の成長性を測る指標

※単位は百万円

経営が積極的なのがいまのところは功を奏しており、会社は質・量ともに成長していっています。

ただ営業CFにバラツキがあるのでこれがいつまで続くのかは疑問が残ります。

⑤投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

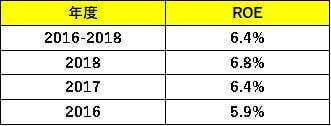

ではROEの直近3年間の推移を見てみましょう。

自己資本比率と照らし合わせてみると、お金の使い方は下手なようです。

B:FCF(フリーキャッシュフロー)

※営業CF・実質設備投資・ネットFCFの単位は百万円

どこからどう見てもお金を使い過ぎにしか見えません。

やはり借金によって資金繰りを回しているようです。

ただ不動産会社にはよくあることなので、不動産会社としては取り立てて悪いということではないですが、事業会社の一つという括りで見た場合は微妙です。

C:不況時の売上・純利益・営業CFの推移

※単位は百万円

リーマンショックの影響を受けて売上高・純利益ともに減少傾向ですが、赤字転落はしていません。

ただ問題なのは営業CFで、2009年度には営業CFは赤字転落しているところを見ると、「表面上そこまで極端に景気の影響を受けるようには見えないが、内実は景気の影響をモロに受ける」と言えるでしょう。

⑥まとめ

これまで三井不動産を数字で見てきたことをまとめると、

- ・メイン事業は「賃貸」

- ・コストパフォーマンスは「分譲」が一番良い

- ・個人技は「賃貸」が圧倒的に強い

- ・超ドメスティックな会社

- ・財務基盤は弱め

- ・経営はかなりの攻めの姿勢

- ・会社自体は質・量ともに成長しているが、持続性は疑問が残る

- ・お金の使い方は下手

- ・設備投資にお金を使い過ぎ

- ・景気の影響はかなり強く受ける

ということになるでしょう。

⑦ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「賃貸」と「分譲」を攻める

合理的に考えるとメイン事業であり個人技最強の「賃貸」を攻めるのと、コストパフォーマンス最強の「分譲」を攻めるのが一番良いと考えます。

ただどちらの事業も競合就活生は多いと思われるので、敢えて差別化するのであれば「バリバリ働く気があることをアピールすること」だと思います。

というのも、この会社はかなりの攻めの経営をしておりなおかつ景気に影響されるので、「稼げるときに全力投球で稼いでおかないと、稼げない時に会社が危なくなる」 という性質が容易に想像出来るからです。

そういう意味では仕事に「安定」を求める人はこの会社には向かないと思いますし、逆に仕事に「チャレンジ性」を求める人にとってはかなり適した会社なのではないかと思います。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。