ここでは日本の海運大手の

- ・日本郵船

- ・商船三井

- ・川崎汽船

の3社を有価証券報告書に記載されている事柄から比較することで、イメージではなくその企業ひいてはその業界の「事実」の確認が出来ればと思っています。

目次

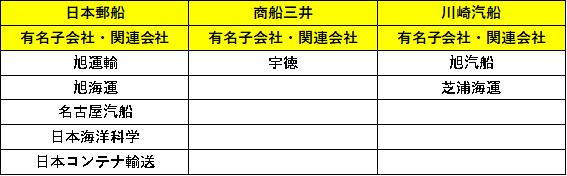

主要子会社・関連会社の比較

事業規模の比較(単位:百万円)

売上 順位

- 1位:日本郵船

- 2位:商船三井

- 3位:川崎汽船

売上では日本郵船の圧勝のようです。

順位ごとに約5,000億円の差がついています。

純利益 順位

- 1位:日本郵船

- 2位:川崎汽船

- 3位:商船三井

純利益となると商船三井と川崎汽船の順位が入れ替わっています。

最新年度だけ見ると商船三井は頂けない印象です。

安全性の比較

流動比率 順位

- 1位:川崎汽船

- 2位:日本郵船

- 3位:商船三井

自己資本比率 順位

- 1位:日本郵船

- 2位:商船三井

- 3位:川崎汽船

流動比率も自己資本比率も3社ともそこまで極端な差はないようです。

ただ3社ともに言えるのはかなり借金に依存した経営体質だということです。

そして手元の流動性もそこまで十分にある訳ではありません。

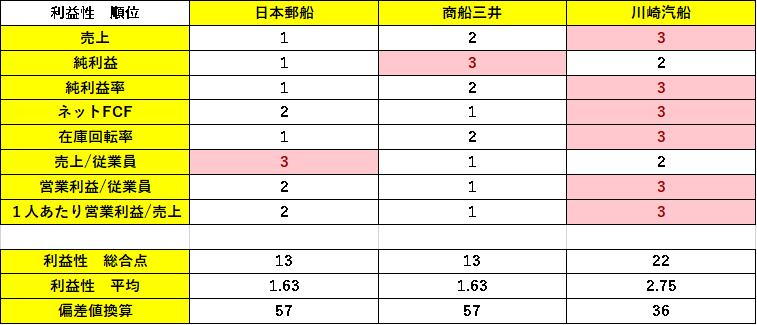

利益性の比較

純利益率 順位

- 1位:日本郵船

- 2位:商船三井

- 3位:川崎汽船

いちおう順位はついていますが、3年平均では各社とも赤字なので順位が高ければ高いほど「優れている」ではなく、「まだマシな方」といった感じです。

ネットFCF 順位

- 1位:商船三井

- 2位:日本郵船

- 3位:川崎汽船

ただネットFCFでは商船三井が黒字をキープしています。

なお事業規模が約2倍違う日本郵船と川崎汽船ですが、ネットFCFの赤字の幅は同じくらいなのでどちらかに問題がありそうです。

実質設備投資/営業CF 順位

- 1位:商船三井

- 2位:日本郵船

- 3位:川崎汽船

そして商船三井は設備投資費用を営業CFの約5割程度で収めているのに対し、日本郵船と川崎汽船はお金を使い過ぎなようです。

特に川崎汽船は稼いだ営業CFの約2倍を設備投資に使っているのでちょっとどうかと思います。

在庫回転率 順位

- 1位:日本郵船

- 2位:商船三井

- 3位:川崎汽船

なんだかんだ言いながらも日本郵船は在庫の回転が一番良いようです。

ただ3年平均で純利益率が赤字だということを考えると、日本郵船の場合は利益効率に特に問題がありそうです。

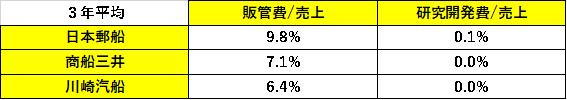

コスト&研究開発費の比較

販管費/売上 順位

- 1位:川崎汽船

- 2位:商船三井

- 3位:日本郵船

研究開発費/売上 順位

- 1位:商船三井・川崎汽船

- 2位:日本郵船

川崎汽船はコストをかなり抑えていることがわかります。

商船三井も善戦していますが一歩及ばない印象で、日本郵船は研究開発費も含めて3社の中では割とコストがかかっている印象です。

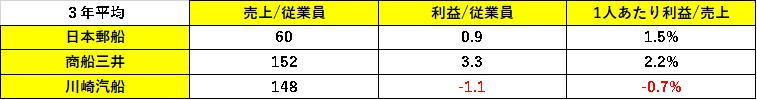

従業員1人あたりの売上&利益の比較

売上/従業員(単位:百万円) 順位

- 1位:商船三井

- 2位:川崎汽船

- 3位:日本郵船

個人技では商船三井と川崎汽船が激しく競り合っている中で日本郵船は2社に対して大きく劣後していることがわかります。

営業利益/従業員(単位:百万円) 順位

- 1位:商船三井

- 2位:日本郵船

- 3位:川崎汽船

ただ営業利益に関しては商船三井の圧勝で、日本郵船は辛うじて黒字をキープしています。

対して川崎汽船は本業で赤字なのでかなり苦しい状況です。

1人あたり営業利益/売上 順位

- 1位:商船三井

- 2位:日本郵船

- 3位:川崎汽船

ここでも商船三井が1位ですが、日本郵船との差はそこまで極端にはないようです。

上記で見てきたことと照らし合わせると、直近3年間では日本郵船と商船三井は営業利益ベースでは黒字のため本業では利益を出せているものの、利払いや特別損失などの本業以外の部分で最終赤字になっており、川崎汽船に関しては営業利益ベースで既に赤字のため本業が上手く行っていないことがわかります。

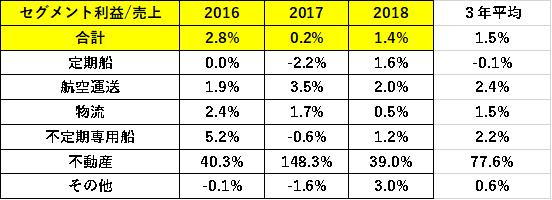

事業セグメントの比較

日本郵船

売上においては「定期船」「物流」「不定期専用船」が3本柱になっていますが、営業利益では「定期船」は赤字も沈んでおり代わりに「不動産」の存在感が大きくなっています。

営業利益率を見ても「不動産」の数値はセグメントの中でも飛び抜けて高く、他はほぼ同じくらいの薄利で商売をしていることがわかります。

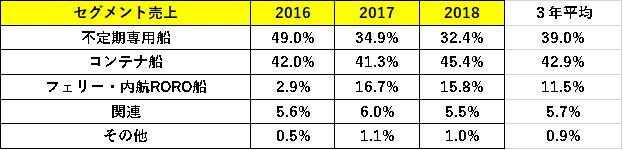

商船三井

※

- 不定期専用船

- ドライバルク船、油送船、海洋事業・LNG船、自動車専用船等

- コンテナ船

- コンテナ船の保有、運航、コンテナターミナルの運営、運送代理店の展開など

- フェリー・内航RORO船

- 太平洋沿海及び瀬戸内海でのフェリーの運航

- 関連

- 不動産事業、客船事業、曳船事業、商社事業(燃料・舶用資材・機械販売等)、建設業、人材派遣業など

- その他

- 主として自社グループのコストセンターとして、油送船とLNG船を除く船舶の船舶管理業、グループの資金調達等の金融業、造船業、情報サービス業、経理代行業、海事コンサルティング業など

売上では「コンテナ船」が1位ですが、営業利益では全体の足を大きく引っ張っている所謂「不採算事業」だということがわかります。

直近3年間で毎年赤字なので、全体の売上を減らすこと覚悟で早急に何がしかの手を打たないと会社の資産を食い潰してしまいます。

そしてこの会社も日本郵船と同じく、不動産事業が割と好調で利益効率も良いようです。(「関連」が不動産事業にあたる)

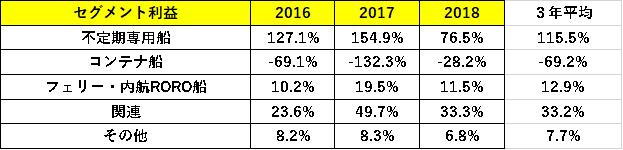

川崎汽船

※

- コンテナ船

- コンテナ船事業及び物流事業

- 不定期専用船

- ドライバルク事業、自動車船事業、エネルギー資源輸送事業、近海・内航事業

- 海洋資源開発及び重量物船

- エネルギー関連開発事業、オフショア支援船事業及び重量物船事業

- その他

- 船舶管理、旅行代理店及び不動産賃貸・管理業等

この会社も「コンテナ船」が売上貢献度は高いものの、営業利益では全体の足を大きく引っ張っています。

そして「海洋資源開発及び重量物船」に関しては売上貢献度は全体の1.5%しかないのにも関わらず、全体の営業利益を51%押し下げるというモンスターぶりを発揮しています。

「コンテナ船」に関しては売上貢献度も高く、各年で見ると営業利益が出ている年もあるので切ることがためらわれますが、「海洋資源開発及び重量物船」に関しては切っても全体に何も問題がないどころがむしろプラスなように思えます。

ここで各社の海外売上比率を見てみましょう。

日本郵船と商船三井に関しては売上全体の7割以上を日本で稼いでいるのでかなりドメスティックな企業だと言えますが、川崎汽船は売上全体の6割以上を海外で稼いでいるため、3社の中ではかなりグローバルな企業だと言えます。

ただ川崎汽船の海外展開が成功しているかどうかは何とも言えないところです。

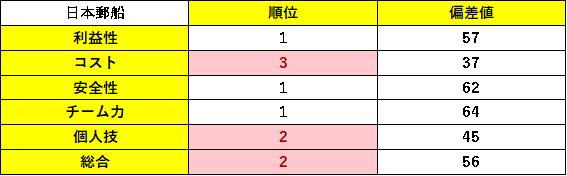

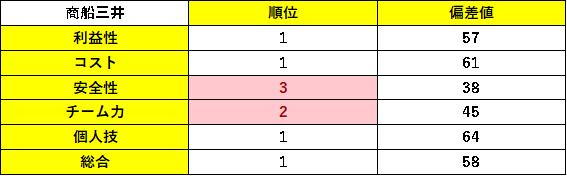

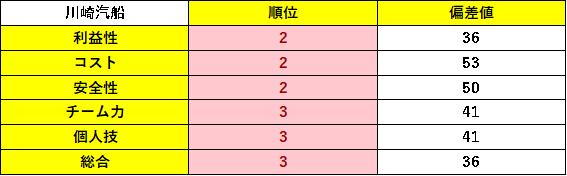

まとめ

これまで見てきた 社の順位を「利益性」「コスト」「安全性」「チーム力」「個人技」の括りで下記します。

※

総合点と平均が低ければ低いほど各項目について「優れている」ということになります。

※

ご参考までに偏差値も併記しておきます。偏差値の平均は50です。

※

平均以下の項目を赤字で示しています。

利益性 総合順位

- 1位:日本郵船(偏差値:57)

- 1位:商船三井(偏差値:57)

- 2位:川崎汽船(偏差値:36)

日本郵船と商船三井が同率1位フィニッシュです。

日本郵船は個人技が弱い分をチーム力でカバーして、商船三井はチーム力の弱さを個人技の圧倒的な強さでカバーした形になっています。

コスト 総合順位

- 1位:商船三井(偏差値:61)

- 2位:川崎汽船(偏差値:53)

- 3位:日本郵船(偏差値:37)

コストでは商船三井が単独1位で、川崎汽船は設備投資比率の大きさが全体の足を引っ張ったものの最終的には平均くらいのコスト効率性を見せて2位になっています。

安全性 総合順位

-

1位:日本郵船(偏差値:62)

- 2位:川崎汽船(偏差値:50)

- 3位:商船三井(偏差値:38)

財務の健全性に関しては日本郵船が1位で商船三井は3社の中で大きく劣後しています。

チーム力 総合順位

- 1位:日本郵船(偏差値:64)

- 2位:商船三井(偏差値:45)

- 3位:川崎汽船(偏差値:41)

チーム力では日本郵船が他の2社を大きく引き離しての1位です。

そして商船三井と川崎汽船に関してはチーム力ではそこまでの差はないようです。

個人技 総合順位

- 1位:商船三井(偏差値:64)

- 2位:日本郵船(偏差値:45)

- 3位:川崎汽船(偏差値:41)

個人技では商船三井の圧勝で、日本郵船と川崎汽船の間にはそこまで差がありません。

総合順位

- 1位:商船三井(偏差値:58)

- 2位:日本郵船(偏差値:56)

- 3位:川崎汽船(偏差値:36)

総合1位は商船三井ですが、2位の日本郵船との差はそこまでないことがわかります。

そして3位の川崎汽船は他の2社と比べて色々な面で大きく劣後していることがわかります。

各社の特徴をまとめると以下のようになります。

- 強み:全体の利益性、チーム力、財務の健全性

- 弱み:コスト効率、個人技

- 強み:全体の利益性、コスト効率、個人技

- 弱み:財務の健全性、チーム力

- 強み:コスト効率、財務の健全性

- 弱み:全体の利益性、チーム力、個人技

志望動機として使えそうな点

日本郵船

国内業界最大手である点

事業規模からして国内では圧倒的な最大手であることは明白です。

なので「最大手の看板を背負って働きたい」という方には最も向いているかもしれません。

商船三井

会社としての総合的なクオリティがトップである点

事業規模では日本郵船には及びませんが、上記で見た限りでは総合的な会社のクオリティは国内トップであると言えます。

なので「(赤字ではあるものの)国内海運大手の中でも最も優良な会社に就職したい」という方には最も向いているかもしれません。

個人技で圧倒的な強さを誇る点

チーム力では日本郵船には及びませんが、個人技においては圧勝しています。

なので「高いレベルの個人間の競争の中で揉まれて成長していきたい」という方には最も向いているかもしれません。

川崎汽船

海外売上比率が6割を超えている点

諸々の数値では他の2社に大きく劣後するこの会社ですが、唯一と言っていいほど他の2社に先行しているのが海外展開です。

なので「海外での業務に携わりたい」という方にとっては最も向いているかもしれません。

これまでまとめてきた事項は数字を元にした会社の実態ではありますが、より正確に実態を掴むためにも説明会で質問してみたり実際に社員の人に会ったりして、調べた情報とズレていないかどうかを確認してみた上で、ESや面接で使用することをおすすめします。