はじめに

ここでは就活生のみなさんが有価証券報告書に記載されている実際の数字を元にして企業研究をする時に重要な用語について、出来るだけ噛み砕いて説明していこうと思います。

今回は会社の収益性と成長性に関わる指標の「ROE」を説明して行きます。

目次

①ROEとは

ROE(アール・オー・イー)とは正式名称を「Return On Equity」と言いまして、日本語では一般的に「自己資本利益率」と言います。

計算式は以下の通り

ROE(%)= 純利益 ÷ 自己資本(純資産)

これは株主が投下した資本(=純資産)に対していくら利益を稼げているかということ、つまりは商売の効率性を示したものになります。

ROEを見る時の基準は以下の通り

5%未満=最悪に効率が悪い商売をしている

5%=微妙に効率が悪い

10%=普通

15%=まあまあ効率が良い

20%以上=素晴らしく効率が良い商売をしている

※日経平均225指数(日本を代表する225社を選抜して選んだ株価の平均)構成銘柄のここ数年の平均ROEは8%前後

②ROEは重要なのか?

果たしてROEは重要なのでしょうか。

結論から言うと、

就活生のみなさんにとっては直接的には重要ではないと思いますが、「就職=自分という資本を使い企業に投資する」「就活生≒投資家」という前提で行くのであれば、ROEは企業を判断する上で非常に重要

だと思います。

まず株主とは何ぞや?というところから説明します。

一般的に言われていることは「会社の支配権を握っている人」や「配当や優待をもらえる人」などですが、一言で表すならば「リスクテイカー」です。

どういう「リスク」を「テイク」するのかと言うと、「その商売が失敗したら、必要資金として出したお金を失い、誰にも文句を言えないリスク」です。ここが借金との大きな違いです。

借金は貸す側と借りた側がお金をやり取りする時に「○年○月○日までに、借りた金額+利息の全てを絶対に返す」という契約を結びます。

なのでそのお金を元に始めた商売が失敗しようが何だろうが、絶対に返さなければなりません。返せなければ破産です。

一方株主としてお金を出す側と受け取る側は「株主として認める代わりに、例え商売が失敗してお金が無くなっても、お金を返す義務はありません。」という契約を結びます。

もしそうなったら完全に株主の自己責任ということになり、見る目が無かったというだけで関係は終了します。

その代わりに、借金の貸し手は商売が上手く行っても貸した金額+利息以上のものはもらえませんが、株主は株式の保有比率によってその分け前がもらえる権利を有しています。

例えば、1,000万円を出して企業の100%株主になったとしましょう。

その商売が失敗して企業が倒産したら、出した1,000万円は一銭たりとも戻ってきません。

つまりは1,000万円の損失になります。

逆に商売が成功して2,000万円の純利益を出したのならば、その2,000万円をもらう権利があります。

純利益2,000万円-出したお金1,000万円=1,000万円の利益になります。

これが株主がリスクテイカーであるという理由です。

そしてROEが重要な点もここにあります。

つまり

株主は企業が出した純利益を受け取る権利がある

ということです。

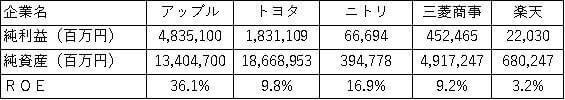

ここで突然ですがいくつかの有名企業のROEを見てみます。

規模の違いこそあれど、この中ではアップル(アイフォーンを発売しているアメリカの会社の方です。)とニトリが頭一つ抜けています。

例えば、みなさんがアップルに100万円投資したとしましょう。

そうするとROEは36%なので、理論上は100万円を使って36万円の利益を生み出してくれます。

一方、トヨタに100万円投資したとしましょう。

そうするとROEは約10%なので、理論上は100万円を使って10万円の利益しか生み出してくれません。

アップルとトヨタを比較した場合、その差は約3.6倍になります。

これはかなり大きな違いです。

同じ期間投資をするならばアップルに投資した方がはるかに効率が良いことがわかります。

この利益効率という視点は直接的には就活生のみなさんには関係がないでしょう。

しかし「自分を投資する先」として企業を捉えるのであれば、企業の最終目的の一つである利益を出す上での効率が良いに越したことはないのではないかと思います。

③ROEを見るときの留意点

その1:IT企業はROEが異常に高くなることが多い

ROEはだいたいどの業種でもそのまま比較することが出来るのですが、一つだけ例外があります。

それはIT企業です。50%~100%超ぐらいの企業がザラにあります。

理由は簡単です。

普通の製造業や小売り業と違い、インターネット系の企業は工場も店舗も持たなくてよいため、商売をするにあたって用意しなければならない資本金や運転資金が少なくて済むからです。

その2:自己資本比率が低ければ低いほど、ROEは高くなる傾向がある

具体例を出します。

ここにA社とB社の2つの企業があります。

それぞれの純利益・純資産・総資産・自己資本比率は以下の通り

A社

純利益:100万円

純資産:500万円

総資産:1,000万円

自己資本比率:50%(=純資産500万円÷総資産1,000万円)

B社

純利益:100万円

純資産:100万円

総資産:1,000万円

自己資本比率:10%(=純資産100万円÷総資産1,000万円)

純利益・総資産は同額ですが自己資本比率が違う(つまりはB社の方が借金が多い)この2社のROEを比べるとどうなるでしょうか。

A社のROE:20%(=純利益100万円÷純資産500万円)

B社のROE:100%(=純利益100万円÷純資産100万円)

という結果になります。

なのでROEを比べる時は、自己資本比率が同じ会社を比べてみないとその企業がただ単に借金が多い(つまり純資産が少ない)だけでROEがかさ増しされているのか、それとも本当に稼ぐ力が強いのかがわからなくなってしまいます。

④まとめ

就活生のみなさんにとって、企業のROEの多寡はみなさんの仕事とは直接関係がほとんどありません。

しかしここ数年間、日本の上場企業は「ROEを上げること」に注力し始めているところが多くあります。

なぜならROEを上げないと、「遅れた、しかも利益効率の悪い企業」と投資家から見放される可能性が高くなっているからです。

日本企業のROEは世界の先進国企業の中でかなり低い部類に入ります。

ちなみにアメリカのS&P指数採用500社の平均ROEは約14%になり日本の倍近くの利益効率を誇っています。

欧米では効率良く利益を出すことやその為のコストカット、つまりは「量より質」は当たり前のこととして経営陣に浸透しているのですが、日本の場合は高度経済成長やバブル経済の流れを引き継いで規模の拡大、つまりは「質より量」が経営陣の一番の関心事としてやってきたので、この差が生まれているものと推測します。

それでそのツケを払うべくというかグローバル化が進んだ結果というかわかりませんが、日本企業にもそのグローバルスタンダードである「量より質」を重視した効率的な経営が求められているのが現状なのです。

そういったことも頭の片隅に入れておくと良いかもしれません。

- ・ROEが高い=利益効率が良い(企業が投資家から預かったお金を上手く使えている)

- ・IT企業はROEが異常に高くなる傾向がある

- ・自己資本比率とセットにしてROEを比較することで、本当に利益効率が良いかそうでないかがわかる