はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、いわゆる就活生に人気の上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、ソフトバンクグループ(以下:ソフトバンク)を取り上げます。

目次

ソフトバンクはいったいどんな商売をしているのでしょうか?

最新の有価証券報告書(2017年3月提出分)から抜粋すると、6つの事業に分けることが出来ます。

- 1.国内通信事業・・・携帯電話サービスの提供など

- ex,ソフトバンク、Wireless City Planningなど

- 2.スプリント事業・・・米国での携帯電話サービスの提供など

- ex,Sprint Corporationなど

- 3.ヤフー事業・・・インターネット広告、Eコマース、会員サービスなど

- ex,ヤフー、アスクルなど

- 4.流通事業・・・海外での携帯端末の流通事業など

- ex,Brightstar Corpなど

- 5.アーム事業・・・マイクロプロセッサーのIPおよび関連テクノロジーのデザインなど

- ex,ARM Holdingsなど

- 6.その他・・・福岡ソフトバンクホークス関連事業

- ex,福岡ソフトバンクホークス

とのことです。

どんな仕事の種類があるのか

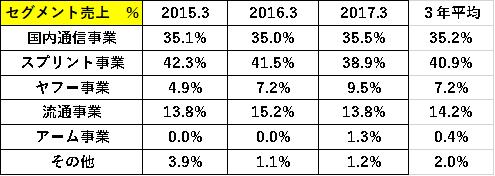

有価証券報告書によると、各セグメントの売上割合は以下の通り

3年間平均で売上に占める割合が大きいのは上から順に

- 1位:スプリント事業

- 2位:国内通信事業

- 3位:流通事業

- 4位:ヤフー事業

- 5位:その他

- 6位:アーム事業

ということになっています。

しかし、一般的には企業が追求するのは売上ではなく利益です。そこで企業の最終的な利益を示す純利益の項目における各セグメントの割合を見ていきましょう。

ここでの順位を付けると

- 1位:国内通信事業(売上:2位)

- 2位:ヤフー事業(売上:4位)

- 3位:スプリント事業(売上:1位)

- 4位:その他(売上:5位)

- 5位:アーム事業(売上:6位)

- 6位:流通事業(売上:3位)

この項目を見てみる国内通信事業は順当に利益が出ていますが、ヤフー事業は会社にとって金の卵だということがわかります。

スプリント事業は売上の割には利益比率が少なく感じますが、比率がだんだん上がっていっていることから、ソフトバンクの利益貢献度が高くなりつつあるようです。

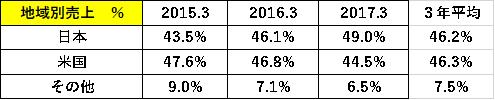

どこの国で仕事をしているのか

直近3年間の順位付けをすると、

- 1位:米国

- 2位:日本

- 3位:その他

スプリント事業を展開しているため米国での売上比率が多くを占めており、その他も含めると海外売上比率が過半数を占めていることがわかります。

会社の安定性を測る指標

- A:流動比率

- B:自己資本比率

- C:CF計算書

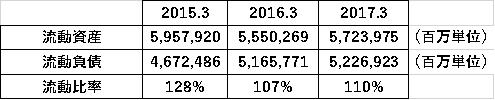

A:流動比率

ギリギリではありますが、流動比率が100%を超えているため短期の資金繰りはなんとか大丈夫そうです。

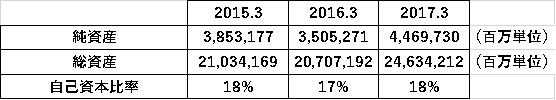

B:自己資本比率

これは「純資産(会社が保有している返さなくていいお金)」を「総資産(会社が保有している純資産や借金を含めた全てのお金)」で割ったものです。

これでわかるのは会社が保有している全ての資産(現金、建物、商品在庫など)の内、何割を返さなくてもいいお金でまかなっているのかということです。

具体的な数値で見てみましょう。

グループ全体連結

かなり借金が多いことがわかります。

わかりづらいので2017年度の金額を記載すると、

- 純資産:4兆4,697億円

- 総負債:20兆1,644億円

- 総資産:24兆6,342億円

となります。

優良企業のイメージがあるソフトバンクですが、内実はかなりの借金依存体質であるようです。

C:CF計算書

明らかに「お金を使い過ぎ」です。

そしてそれを財務CFによるプラス分で埋めている(つまり借金をしている)ことが確認出来ます。

このことから現段階では相当な「攻めの経営」をしているようです。

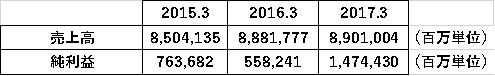

会社の成長性を測る指標

純利益はいったんアップダウンをしていますが、概ね成長軌道にあるようです。

投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

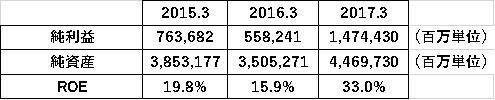

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

ROEはとてつもなく高いことから、投資家から預かったお金をうまく使って利益を出せていることがわかります。

「借金が多いからROEが高く見えるのではないか?」という意見もごもっともなんですが、さきほどの自己資本比率の項目で見た通り直近3年間で自己資本比率はほとんど変化がないことから、「借金が多い」という限定条件下ではありますがそれでも規模の拡大に合わせてお金を上手く使っていることには変わりはないと言えます。

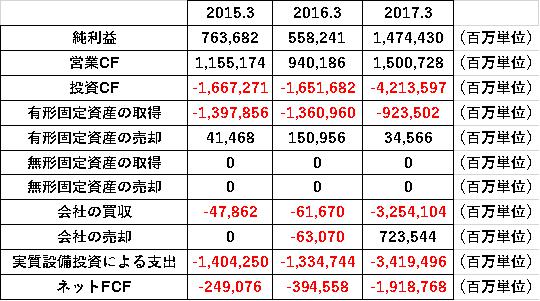

B:FCF(フリーキャッシュフロー)

CF計算書の項目で見たこととほとんど変わりがありませんが、「有形固定資産の取得」で恒常的に大量のお金を使っていることから、事業継続に毎年かなりの額のお金が必要な商売をしていることがわかります。

C:不況時の売上・純利益・営業CFの推移

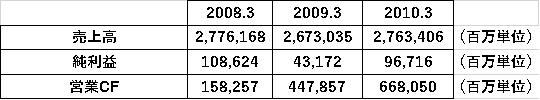

リーマンショック時にも純利益こそアップダウンしていますが 黒字を確保しており、特筆すべきは営業CFがさなかにも増えていっていることです。

このことから不況には割と強かったということが言えます。

しかしこの時にはアメリカのスプリント社を買収しておらず、海外売上比率も50%以上ではなかったため、現時点で言えるのは国内事業に関しては不況への耐性はかなり強い可能性が高いですが、アメリカのスプリント事業がコケてしまったらその影響は免れないということになります。

ではスプリント社の同期間の経営成績を見てみましょう。

営業CFこそプラスを維持しているので経営の存続に関わるような深刻なダメージを受けてはいないようですが、3つの全ての数字は下がっていることからスプリント社は不況の影響を受けやすいことがわかります。

まとめ

これまでソフトバンクを数字で見てきたことをまとめると、

- ・海外売上比率が過半数を超えているグローバル企業

- ・借金はかなり多い

- ・現状ではかなりの攻めの経営をしている

- ・投資家からのお金は相当上手く使っている

- ・会社は成長傾向にある

- ・事業継続には多額のお金が必要

- ・国内事業は不況に強いが、アメリカのスプリント事業は不況に弱い

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「攻めの経営」をしている点を攻める

この会社に向いているであろう人は「チャレンジャー精神やベンチャースピリットを持って新しいことに取り組みたい人」だと思います。

「大手優良企業で安定した生活を送りたい」という人にはおそらく向いていません。

なぜならソフトバンクのビジネスはNTTドコモやKDDIといった「大手携帯電話会社」とは違うからです。

ではソフトバンクのビジネスは何なのか?答えは「投資ファンド」です。

ソフトバンクのビジネスの仕組みをざっくり説明すると以下のようになります。

ステップ①

携帯電話契約によって毎年安定したキャッシュフローを得る。

↓

ステップ②

安定したキャッシュフローにより資金繰りの目途も立ち、それによって借り入れもしやすくなる。

↓

ステップ③

本業から挙がってくるキャッシュフローと借金を元手に将来有望なベンチャー企業に投資をし、育てる。

↓

ステップ④

投資先の企業価値が上がったら売却をし、多額の利益(つまりキャッシュフロー)を得る。

↓

ステップ⑤

そのキャッシュフローを更に他のベンチャー企業に投資する。

このビジネスモデルによりソフトバンクは着実に成長を遂げています。

過去の投資の成功例だと、パズドラで有名なゲーム会社「ガンホー」や中国版アマゾンの「アリババ」、クラッシュ・オブ・クランで有名なゲーム会社「スーパーセル」などがあり、その中でも「アリババ」の企業価値は投資した当初から約4,000倍に上昇し、約8兆円の含み益があると言われています。

あくまでも「携帯電話事業による安定したキャッシュフロー」ありきのビジネスモデルなので会社としては今後もそこに注力していくハズですが、仮に「携帯電話事業以外による安定したキャッシュフロー」が見つかったならばそこに軸足を移していくことも想定出来ます。

入社していきなり投資に関わることはほとんど考えられないですが、携帯電話事業が儲かっている限りは「何か新しいこと」にチャレンジ出来る可能性はかなり高いと思います。

なのでESや面接でプッシュするのは

「携帯電話事業も興味はあるが、それと同等かそれ以上に新しいことにチャレンジしていきたいマインドを自分は持っている」

ということの方が良いかもしれません。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。