はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、いわゆる就活生に人気の上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、NTTデータを取り上げます。

目次

NTTデータはいったいどんな商売をしているのでしょうか?

最新の有価証券報告書(2017年3月提出分)によると、

「当社は、日本電信電話(株)(NTT)を親会社とするNTTグループに属しています。

同時に、当社グループ(当社、当社の子会社302社及び関連会社32社(2017年3月31日時点))は、公共・社会基盤、金融、法人・ソリューション、グローバルの4つを主な事業として営んでいます。」

と書いてあります。

各々の事業内容をまとめると、

- 公共・社会基盤

- 行政、医療、通信、電力等の社会インフラや地域の活性化を担う、高付加価値なITサービスの提供

- 金融

- 金融機関の業務効率化やサービスに対して、高付加価値なITサービスの提供

- 法人・ソリューション

- 製造業、流通業、サービス業等の事業活動を支える高付加価値なITサービス、及び各分野のITサービスと連携するクレジットカード等のペイメントサービスやプラットフォームソリューションの提供

- グローバル

- 海外における各地域及び地域を跨いだグローバルでの高付加価値なITサービスの提供

- その他

- 本社部門機能のサポート等

となっています。

どんな仕事の種類があるのか

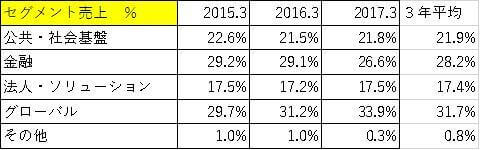

有価証券報告書によると、各セグメントの売上割合は以下の通り

3年間平均で売上に占める割合が大きいのは上から順に

1位:グローバル

2位:金融

3位:公共・社会基盤

4位:法人・ソリューション

5位:その他

ということになっています。

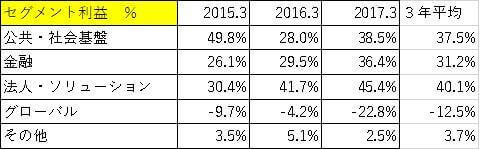

しかし、一般的には企業が追求するのは売上ではなく利益です。

そこで企業の最終的な利益を示す純利益の項目における各セグメントの割合を見ていきましょう。

(ちなみにここで示す利益の割合は「税金等調整前当期純利益」を元に計算してあります。

これは読んで字のごとく法人税を支払う前の利益額を示しています。

有価証券報告書にはそれでの記載しかなかったので悪しからず。)

ここでの順位付をすると

1位:法人・ソリューション(売上4位)

2位:公共・社会基盤(売上3位)

3位:金融(売上2位)

4位:その他(売上5位)

5位:グローバル(売上1位)

となっています。

直近3年間において、端的に言えば今のところ海外進出は失敗しているということがわかります。

そして、この会社にとって金の卵は事業法人を取引先とする法人・ソリューション部門だということがわかります。

売上高だけ見ると他の事業と比べて頭一つ低い売上にも関わらず利益に占める割合が一番高いということは、その利益率は事業の中でも抜群に高いということがわかります。

利益の2番手が公共・社会基盤ということからも、おそらく世間のイメージ通りの法人相手の仕事をメインでしているということで間違いはないと思います。

なお、各セグメントでどういったことを行ったのかについては、有価証券報告書の「第2【事業の状況】」という項目に中期経営計画と共に割と詳しく書いてあるので見てみることをおすすめします。

「政府・インフラ企業の基幹業務のシステム更改を確実に獲得」とか「タジキスタンに航空管制シミュレーターを導入」とか仰々しい言葉のオン・パレードで、見ていて単純に面白いです。

どこの国で仕事をしているのか

直近3年間の順位付けをすると、

1位:日本

2位:欧州

3位:北米

4位:その他

になります。

この数字から読み取れることは、言うまでもありませんが日本市場がメインということです。

ほぼ世間のイメージ通りですね。

話を少し戻しますが、ここで就活生のみなさんの立場になって会社が従業員の配置をどうしているのかを見てみましょう。

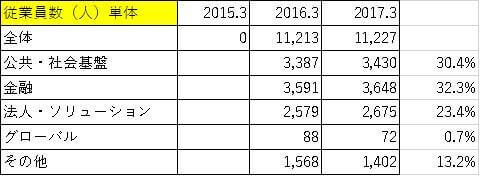

下記するデータは有価証券報告書に記載されている【従業員の状況】から引っ張ってきた関連会社や子会社を除くあくまでNTTデータ本体の従業員数になります。

(つまりはNTTデータに就職したとして、関連会社や子会社への出向がない場合にどのセグメントに配属される可能性が高いかを示したものになります。

なお2015年度はセグメントの区分が違うのでここには記載していません。)

グローバル部門を除いて、だいたいは同じ比率での配属になりそうだということがわかります。

その中でも金の卵の「法人・ソリューション部門」は少数精鋭と言った印象でしょうか。

数字を見る限り、海外で仕事をしたい就活生のみなさんはこの会社に入った場合、相当な選抜を潜り抜けないと海外には行けないということが想定されます。

今後の経営方針にもよりますが、もし海外での売上高・利益を底上げして行きたいという方針ならばちゃんと底上げ出来る根拠を添えた上でESや面接でアピール出来るポイントになるかもしれません。

会社の安定性を測る指標

A:流動比率

B:自己資本比率

C:CF計算書

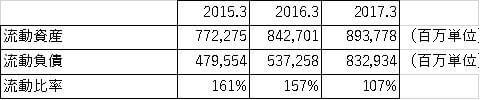

A:流動比率

これは会社の短期の(1年間の)資金繰りを示すものです。

基本的に100%を上回っていれば資金繰りとしては問題ないと言えます。

現状では、直近1年間の資金繰りを心配する必要はなさそうですが、ここ3年間で流動比率が減ってきているのは少し気になるところです。

原因はおそらく主に海外での買収などでお金を払ったからなのでしょうが、今後もそういった買収を続けていくのであれば財務的には若干の注意を払った方がいいかもしれません。

とはいうもののNTTデータは利益をちゃんと出している為、銀行はお金を貸してくれる可能性大ですが・・・。

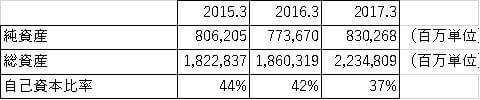

B:自己資本比率

これは「純資産(会社が保有している返さなくていいお金)」を「総資産(会社が保有している純資産や借金を含めた全てのお金)」で割ったものです。

これでわかるのは会社が保有している全ての資産(現金、建物、商品在庫など)の内、何割を返さなくてもいいお金でまかなっているのかということです。

具体的な数値で見てみましょう。

意外と借金は多いかもしれません。

その金額は

約1兆4,000億円(=総資産2,234,809百万円-純資産830,268百万円)

金額が大きいので全くピンと来ませんが、この会社の純利益が直近のもので789億円なので個人に置き換えてみると、

- ・年収:789万円

- ・貯金+自宅+その他備品:8,300万円

- ・借金:1億4,000万円

ということになります。

貯金がどれだけ残っているのかにもよりますが、パッと見では健全な家計とは言えないと思います。

C:CF計算書

NTTデータのCF計算書はどうなっているかというと、

※ここでの純利益は税金などを実際に引いた上でのNTTデータ全体としての利益を示しています。有価証券報告書には「包括利益」として記載があります。

ここで注目したいのは、直近3年間で

- ・「実際の稼いだお金を示す営業CF > 帳簿上の利益を示す純利益」になっているということ

- ・純利益が赤字転落していても営業CFは前年比でもがっつりとプラスになっていること

です。

見た目よりもお金を稼いでいることがわかります。

ですが2016年度の決算が発表された時、CF計算書を見ていないと内実は全然違うのに「この会社はヤバイのではないか」と思ってしまうかもしれません。

新聞とかで「包括利益、赤字転落」などと書かれたらより一層その傾向は強まるかもしれません。

ですが、それはあくまでイメージの世界なので手に入れられる範囲の事実に目を向けることが大事だと個人的には思います。

投資CFと財務CFですが、2017年度を見ると、買収にで支払うお金を借り入れによって賄っているということが推測出来ます。

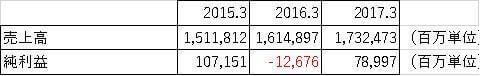

会社の成長性を測る指標

「売上高1兆円を超える大企業に成長性なんてあるのか?」というイメージが先行しそうですが、その内実は規模感を示す売上高だけ見ると少しずつですが成長している印象を受けます。

これまた海外企業の買収がその主な要因です。

さきのセグメント別売上でも見ましたが、「グローバル部門」が売上に占める割合が年々高まっているので、買収した会社の売上を決算書に合算して計上することによって売上を増やしていることがわかります。

ただ、その成長戦略が今のところ上手く行っているとはあまり思えません。

投資家目線で見た魅力的な会社とそうでもない会社の違い

A:ROE(自己資本利益率)

B:FCF(フリーキャッシュフロー)

C:不況時の売上・純利益・営業CFの推移

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

5%未満=最悪

5%=微妙に悪い

10%=普通

15%=まあまあ良い

20%以上=素晴らしい

となります。

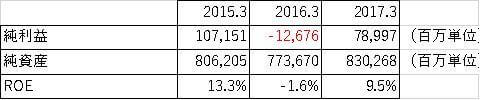

ではNTTデータのROEの直近3年間の推移を見てみましょう。

赤字の年があるので一概には言えませんが、少なくとも特に優秀とは言い難い現状だと思います。

投資家目線で言うと、もっと効率良くお金を稼いでくれる会社を探したくなると思います。

ただしこのROEは業種や会社の規模によって平均にかなりバラツキがあるので同じくらいの売上規模の会社や同業他社と比べてみるのことをオススメします。

(ちなみにネット企業のROEは50%~100%くらいなことが多いです。

なぜなら仕入れや設備にお金がかからないからです。)

B:FCF(フリーキャッシュフロー)

それでは実際にこの項目(厳密版)を見てみると、

これを見る限りでは、2016年度までは地に足の着いたお金の使い方をしていたのですが、2017年度に入ってかなり攻めたお金の使い方をしていることがわかります。

今後この買収を中心とした「攻めの経営」が続くのであれば売上の成長と借金の増加が想定されるので、諸刃の剣な経営なのではないかと思います。

C:不況時の売上・純利益・営業CFの推移

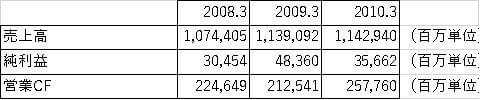

最後に企業を見る上で欠かせないのがその企業の商売の強度、つまりは「不況時でも利益を挙げることが出来るか」ということです。

これを測るにはリーマンショック時(2007年~2010年)の経営成績を参照します。

なぜなら100年に一度の大不況と言われ、大企業が軒並み赤字転落していったリーマンショック時においても利益を挙げることが出来ていたならば、その企業の商売の強度は高いということになると考えるからです。

では具体的な数字を見てみましょう。

このデータを見る限りでは、この会社にとって不況はほとんど「対岸の火事」として扱えるのではないか、ということがわかります。

ただここで注意したいのは、2010年度の有価証券報告書の海外売上高を記載した欄が、

「海外売上高が、連結売上高の10%未満であるため、海外売上高の記載を省略しております。」

となっていることです。

2017年度の海外売上高は北米と欧州を合わせて約30%になっている為、ここ数年間で売上に占める海外売上の比重が少なくとも3倍以上になっています。

リーマンショックはアメリカの住宅不良債権問題を単に発した不況で、あくまでも海外発信で主に海外企業が深刻なダメージを受けた不況です。

日本企業もその影響を受けざるを得なかったのは事実ですが、少なくとも日本の政府を相手に取引していたり日本のインフラ関連業務が事業の90%以上であったNTTデータにとっては当時はそこまで問題がありませんでした。

ですが、海外売上が大きな比重を占めてくると話は変わってくる可能性が高いです。

もし2010年度においても国内:海外の売上比重がだいたい7:3の割合だった場合にはどうだったかは検証しようがありませんが、少なからずダメージを受けていたのではないでしょうか。

長々と述べてきましたが、要は今後何がしかの不況に陥った場合は、事業が変遷をしているので以前のリーマンショックと同様には行かない可能性が高いということです。

まとめ

これまでNTTデータを数字で見てきたことをまとめると、

- ・公共法人や事業法人を取引先とした仕事がメイン

- ・おそらくだいたいは日本での仕事がメインとなる

- ・海外へ行ける人はほんの一握り

- ・会社としてはここ数年間で海外事業の強化を進めている印象(買収メイン)

- ・今後会社が成長出来るかどうかは、海外事業が成功するかどうかにかかっている

- ・意外と借金は多い

- ・投資家目線で見ると、利益効率はそれほど良くない

ということになるでしょう。

あくまで上記の事柄は筆者が有価証券報告書を見て解釈したことをみなさんの参考として書いているに過ぎないです。

重要なのは「自分の目で見て」考えることです。

ここに書かれていないようなことも有価証券報告書には多く記載してあるので、みなさんそれぞれが各々の解釈で仮説を立てて、ESや面接本番までに検証をして頂くことをおすすめします。