はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、いわゆる就活生に人気の上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、味の素を取り上げます。

目次

味の素はいったいどんな商売をしているのでしょうか?

最新の有価証券報告書(2017年3月分)から抜粋すると、主に5つの事業に分けることが出来ます。

- 日本食品

- 調味料・加工食品・冷凍食品・コーヒー類

- 海外食品

- 調味料・加工食品・冷凍食品・加工用うま味調味料・甘味料など

- ライフサポート

- 動物栄養・化成品

- ヘルスケア

- アミノ酸など

- その他

- 製造受託・油脂・包材・物流・サービス等

どんな仕事の種類があるのか

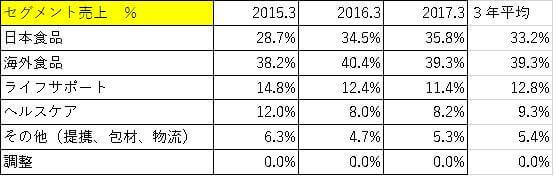

有価証券報告書によると、各セグメントの売上割合は以下の通り

3年間平均で売上に占める割合が大きいのは上から順に

- 1位:海外食品

- 2位:日本食品

- 3位:ライフサポート

- 4位:ヘルスケア

- 5位:その他

ということになっています。

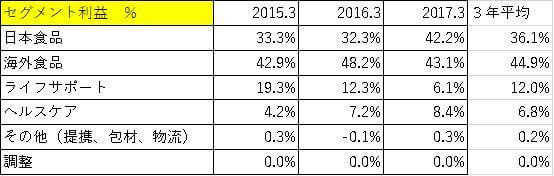

しかし、一般的には企業が追求するのは売上ではなく利益です。

そこで企業の最終的な利益を示す純利益の項目における各セグメントの割合を見ていきましょう。

ここでの順位付をすると

- 1位:海外食品(売上1位)

- 2位:日本食品(売上2位)

- 3位:ライフサポート(売上3位)

- 4位:ヘルスケア(売上4位)

- 5位:その他(売上5位)

となっています。

売上・利益の順位はお互いに一致していますが、

稼ぎ頭は「海外食品」で「日本食品」はその次点

ということになっています。

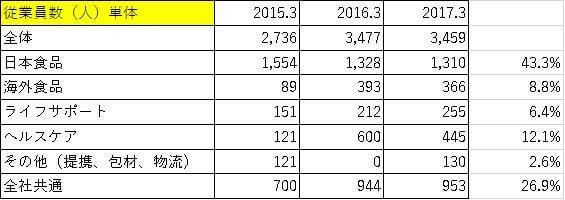

いちおう従業員数を見てみましょう。

まず単体からです。

味の素本体では「日本食品」に人員配置が偏っており、稼ぎ頭の「海外食品」の人員配置は少なめです。

このことから、

おそらく「海外食品」に配属される人は会社の中でも限られたエース級の社員なのではないか

ということが推測出来ます。

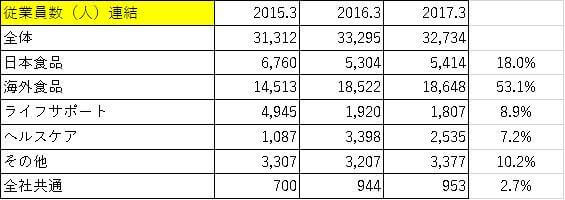

次に連結の従業員数と単体:連結の比率を見てみましょう。

※「連結/単体」の計算式は「(連結-単体)÷単体」で、単体の従業員一人に対してグループ企業の従業員が何人いるのかを表したものです。

単体の従業員が連結したグループ企業の従業員の動きを管轄しているという前提で行くと、

海外食品に配置された人は1人あたり51人を管轄している

ということになります。

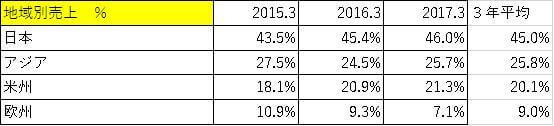

どこの国で仕事をしているのか

直近3年間の順位付けをすると、

- 1位:日本

- 2位:アジア

- 3位:米州

- 4位:欧州

売上比率の1位は日本ですが、それ以外の海外売上高比率が50%以上を占めています。

欧州だけ他と比べると弱い印象ですが、アジアと米州では割と売れているようです。

会社の安定性を測る指標

- A:流動比率

- B:自己資本比率

- C:CF計算書

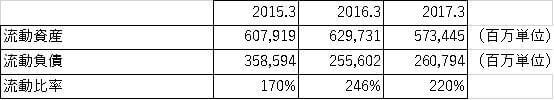

A:流動比率

流動比率は非常に高いので資金繰りはほぼ全くと言っていいほど問題なさそうです。

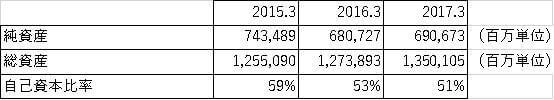

B:自己資本比率

グループ全体連結

50%なのでなんというか普通です。

しかし就活生のみなさんが就職するのは「味の素本体」なので、本体のみの数字を見てみましょう。

単体

単体で見ると流動比率はガクっと下がりますが、自己資本比率は下がるもののそこまで大きく変わるという訳ではないようです。

大雑把に言うと、財務状態は普通です。

C:CF計算書

CF計算書はどうなっているかというと、

営業CFが純利益のだいたい2倍くらいに毎年なっているので、見た目よりお金を稼いでいるようです。

しかし投資CFを見るとちょっとお金使いすぎなのではないかという印象を受けます。

設備投資にお金がかかっているのもそうなんですが、近年は「関連会社の株式の取得」などM&Aみたいなことにお金を使っているようです。

営業CF-投資CFではみ出た部分は財務CF上の「社債の発行=借金」によってまかなっているようです。

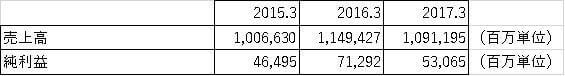

会社の成長性を測る指標

直近3年間の売上と純利益の推移ですが、あんまり変わっていないので成長性は無さそうです。

投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

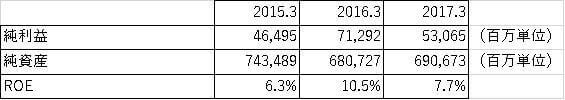

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

ROEはだいたい5%~10%の間をうろうろしているので、利益効率という観点で見ると「微妙」です。

B:FCF(フリーキャッシュフロー)

この「実質設備投資による支出」は「設備投資+買収費用」によって構成されていますが、「設備投資」にかかっている費用は有報で項目を確認すると毎年だいたい500億円~600億円のようです。

ではなぜ2015年度と2017年度の「実質設備投資による支出」が多くかかっているかというと、さきほどのCF計算書の項目でも触れましたが、

「企業買収」にお金をつぎ込んでいるから

です。

2015年度には約900億円、2017年度には約600億円ほどを使って子会社や関連会社の株式を買っています。

会社が企業買収をする理由は主に2つあると思います。

1つは単純に事業規模を拡大したい場合で、もう1つは既存の事業の成長性が見込めないが会社としては株主から「増収・増益」という圧力を毎年かけられているので、その要求に応えるために他の会社を取り込もうとする場合です。

味の素がこのどちらかはハッキリとは線引き出来ませんが、後者の要素が強い印象を受けます。

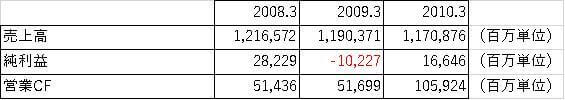

C:不況時の売上・純利益・営業CFの推移

2009年度の純利益はマイナスになっていますが、営業CFは前年度と同じくらいになっていることから、帳簿上は景気の影響を受けているように見えますがその内実は影響を受けていないようです。

そして2008年度~2010年度とさきほど見た2015年度~2017年度の売上と純利益を比較すると、当時からほとんど変わっていないことがわかります。

なのでこの会社は

成長性こそなさそうですが、安定性は非常に高い

と考えることが出来そうです。

まとめ

これまで味の素を数字で見てきたことをまとめると、

- ・海外売上高比率が50%以上を占めていることからグローバル企業とも言える

- ・純利益に関しても海外が稼ぎ頭

- ・財務状態は良好

- ・成長性はなさそうだが、買収によってそれを補おうとしている

- ・安定性は抜群にある

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「海外で仕事がしたいこと」そして「チームプレーが得意なこと」をアピールする

上記で見てきた通り、この会社の稼ぎ頭は「海外食品」です。

有報を見ていると海外での稼ぎ方には2パターンあるみたいです。

- 1つ目:「海外に自社の現地法人を設立し直接稼ぐ方法」

- 2つ目:「海外の会社を買収し間接的に稼ぐ方法」

です。

いずれにせよ、現地で商売をする人たちを管轄しなければならない可能性が高いと思われます。

そういう意味では、この会社は「人を動かすのか上手い人」を求めているのではないかと推測します。

なのでESや面接でアピールするのは、

- 「ゆくゆくは海外で仕事がしたいこと」

- 「これまでに人を動かしてきた経験とそれで挙げた実績」

- 「スタンドプレーよりもチームプレーが上手く出来ること」

の3つに絞るのがいいのではないかと思います。

ちなみに有報内の【経営方針、経営環境及び対処すべき課題等】の項目で「積極的なM&A戦略の実行」が重要事項として記されていることからも、この会社が今後も海外展開を進めていく可能性、つまりは人を動かせる人が今まで以上に必要になる可能性は高いのではないかと思います。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。