はじめに

ここでは日本の旧財閥系総合商社である「住友商事」「三菱商事」「三井物産」を有価証券報告書に記載されている数字で比較することで、イメージだけでなくその企業ひいてはその業界の「事実」の確認が出来ればと思っています。

目次

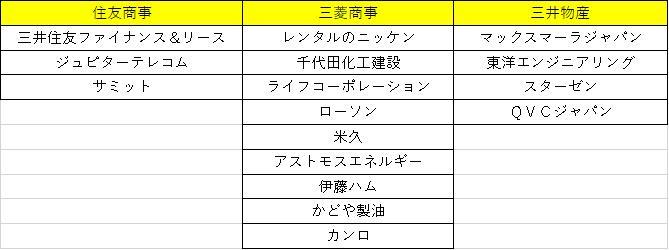

有名子会社・関連会社の比較

まずは各会社が保有している有名子会社および関連会社の一覧です。

2017年3月時点

三菱商事がけっこう色々と有名な会社を持っていることがわかります。

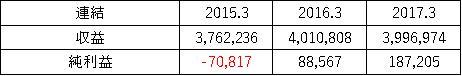

事業規模の比較(単位:百万円)

次に事業規模(収益・純利益)の比較です。

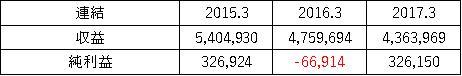

住友商事

三菱商事

三井物産

収益順位(2017年3月時点)

- 1位:三菱商事

- 2位:三井物産

- 3位:住友商事

純利益順位(2017年3月時点)

- 1位:三菱商事

- 2位:三井物産

- 3位:住友商事

この項目を見ると、さきほどと同じで住友商事・三井物産はどっこいどっこいですが、三菱商事だけ頭一つ抜けていることがわかります。

安全性の比較

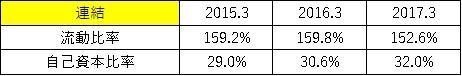

住友商事

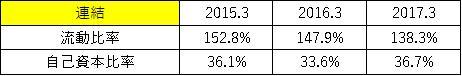

三菱商事

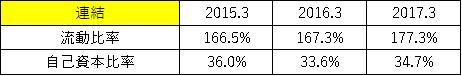

三井物産

流動比率順位(2017年3月時点)

- 1位:三井物産

- 2位:住友商事

- 3位:三菱商事

自己資本比率順位(2017年3月時点)

- 1位:三菱商事

- 2位:三井物産

- 3位:住友商事

自己資本比率は3社とも同じくらいでだいたい1:2=純資産:借金の割合になっていますが、短期の資金繰りの指標である流動比率は3社の中で三井物産が若干高めに維持していることがわかります。

ただおしなべてどこも同じくらいのようにも見えます。

利益性の比較

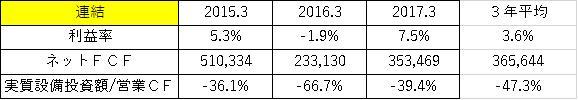

住友商事

三菱商事

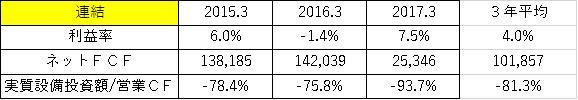

三井物産

利益率順位(3年平均)

- 1位:三井物産

- 2位:三菱商事

- 3位:住友商事

ネットFCF順位(3年平均)

- 1位:三菱商事

- 2位:住友商事

- 3位:三井物産

実質設備投資額/営業CF順位(3年平均・設備投資にあまりお金使わなくていい順)

- 1位:三菱商事

- 2位:住友商事

- 3位:三井物産

これらの数字を見る限りだと、各会社の特徴を以下のようにまとめられると思います。

住友商事

帳簿上の利益率は3社中最も低く見えるが、実際にはけっこうCFを稼いでいる。

ただ設備投資にかけるお金は年度によってバラバラなので安定はしていない。

三菱商事

毎年稼ぎ出すCFが最も多く、設備投資額も安定していてかつ少ない。

三井物産

帳簿上の利益率は3社中最も高いように見えるが、設備投資にかけるお金が毎年かなり多いので実際に稼ぎ出しているCFは最も少ない。

なんとなくお金を使わないと事業が成り立たないように感じる。

事業セグメントの比較

では会社ごとに収益と利益の構成を見てみましょう。

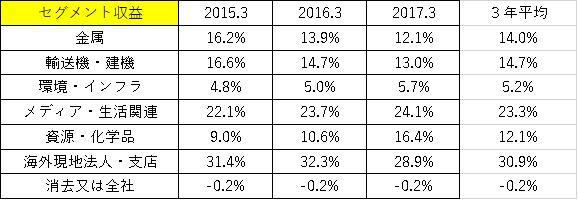

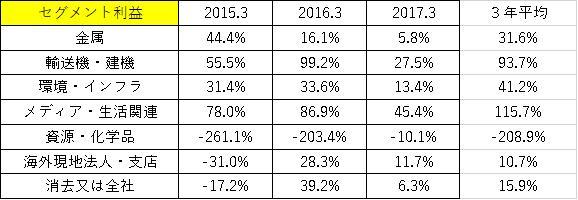

住友商事

順位(3年平均)

- 1位:海外現地法人・支店

- 2位:メディア・生活関連

- 3位:輸送機・建機

- 4位:金属

- 5位:資源・化学品

- 6位:環境・インフラ

順位(3年平均)

- 1位:メディア・生活関連(収益2位)

- 2位:輸送機・建機(収益3位)

- 3位:環境・インフラ(収益6位)

- 4位:金属(収益4位)

- 5位:海外現地法人・支店(収益1位)

- 6位:資源・化学品(収益5位)

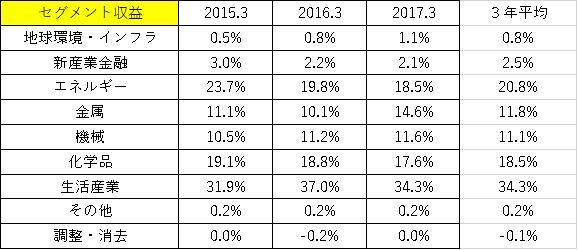

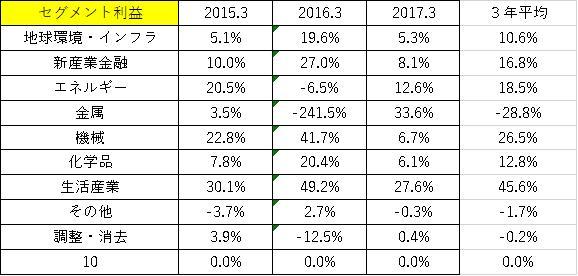

三菱商事

順位(3年平均)

- 1位:生活産業

- 2位:エネルギー

- 3位:化学品

- 4位:金属

- 5位:機械

- 6位:新産業金融

- 7位:地球環境・インフラ

- 8位:その他

順位(3年平均)

- 1位:生活産業(収益1位)

- 2位:機械(収益5位)

- 3位:エネルギー(収益2位)

- 4位:新産業金融(収益6位)

- 5位:化学品(収益3位)

- 6位:地球環境・インフラ(収益7位)

- 7位:その他(収益8位)

- 8位:金属(収益4位)

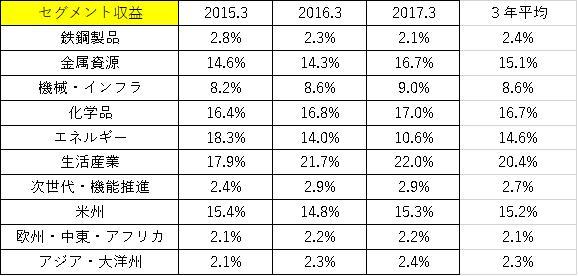

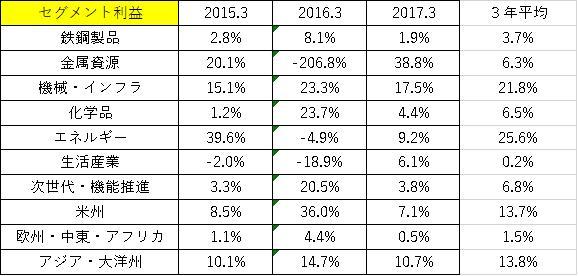

三井物産

順位(3年平均)

- 1位:生活産業

- 2位:化学品

- 3位:米州

- 4位:金属資源

- 5位:エネルギー

- 6位:機械・インフラ

- 7位:次世代・機能推進

- 8位:鉄鋼製品

- 9位:アジア・大洋州

- 10位:欧州・中東・アフリカ

順位(3年平均)

- 1位:エネルギー(収益5位)

- 2位:機械・インフラ(収益6位)

- 3位:アジア・大洋州(収益9位)

- 4位:米州(収益3位)

- 5位:次世代・機能推進(収益7位)

- 6位:化学品(収益2位)

- 7位:金属資源(収益4位)

- 8位:鉄鋼製品(収益8位)

- 9位:欧州・中東・アフリカ(収益10位)

- 10位:生活産業(収益1位)

まとめると以下のようになります。(だいたい同じジャンルだろうというものを色分けしてあります。)

まずは収益からです。

3社とも収益貢献度が高いのは「生活関連」「金属」「化学品」のようです。

次に利益です。(赤字の表示は文字通り赤字のセグメントです。)

利益を見てみると3社とも安定して貢献度が高いのは「生活関連」と「機械」のようです。(生活関連に関しては三井物産はあまりうまく行っていないみたいですが)

ですがその他の項目に関しては3社ともけっこうバラバラだということがわかります。

そして「化学品」は収益貢献度こそ高いものの利益はあまり出ていない印象です。

ついでに地域別の収益も見てみましょう。

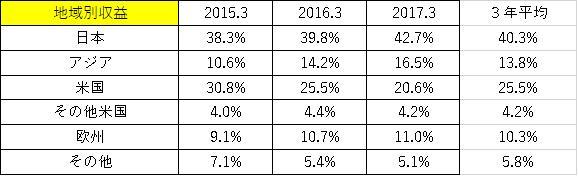

住友商事

順位(3年平均)

- 1位:日本

- 2位:米国

- 3位:アジア

- 4位:欧州

- 5位:その他

- 6位:その他米国

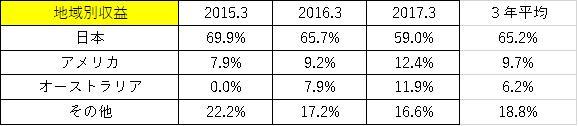

三菱商事

順位(3年平均)

- 1位:日本

- 2位:その他

- 3位:アメリカ

- 4位:オーストラリア

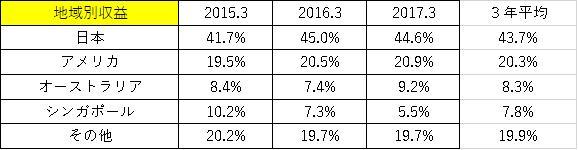

三井物産

順位(3年平均)

- 1位:日本

- 2位:アメリカ

- 3位:その他

- 4位:オーストラリア

- 5位:シンガポール

住友商事・三井物産は日本とアメリカでの収益構成が同じくらいですが、三菱商事だけ収益がかなり日本に偏っていることがわかります。

まとめ

これまで見てきた3社の特徴をまとめると以下のようになると思います。

共通する特徴

財務状態はどこも同じ(1:2=純資産:借金)

住友商事

3社中事業規模が最も小さく、利益率も最も低いが、実際にはCFをいい感じに稼ぎ出している。

ただ設備投資額は年度によってまちまちで安定していない。

利益の主な稼ぎ頭は「生活関連」と「機械」だが、「資源・化学品」が全体の足を大きく引っ張っている。

三菱商事

事業規模は他の2社を寄せ付けないほど圧倒的に多い。

設備投資額を毎年安定させている印象で、CFも多いのでそういう意味では最も安定感があると言える。

少し気になるのは「金属」で収益こそそれなりに比重が高いのだが、利益貢献度が年度によってバラバラなので不安定な要素となっている。

海外比率は3社中最も低く、商売のほとんどを日本で行っている。

三井物産

他の2社の中間を行っているイメージ。

設備投資額が毎年多めで稼いだCFの大半を食ってしまっている。

事業構成も他の2社と比べるとかなりいびつな印象で、他の2社の利益の稼ぎ頭である「生活関連」はこの会社にとって収益貢献度はかなり高いが利益貢献度はかなり低くなっている。

この会社の直近3年間の主な利益の稼ぎ頭はいまのところ「エネルギー」と「機械」となっている。

これまでまとめてきた事項は数字を元にした会社の実態ではありますが、より正確に実態を掴むためにも説明会で質問してみたり実際に社員の人にあったりして、調べた情報とズレていないかどうかを確認してみた上で、ESや面接で使用することをおすすめします。