ここでは日本の大手医療機器メーカーの

- ・オリンパス

- ・テルモ

- ・ニプロ

- ・シスメックス

の4社を有価証券報告書に記載されている事柄から比較することで、イメージではなくその企業ひいてはその業界の「事実」の確認が出来ればと思っています。

目次

①主要子会社・関連会社の比較

②事業規模の比較(単位:百万円)

売上 順位

- 1位:オリンパス

- 2位:テルモ

- 3位:ニプロ

- 4位:シスメックス

純利益 順位

- 1位:テルモ

- 2位:オリンパス

- 3位:シスメックス

- 4位:ニプロ

売上高ではオリンパスが頭一歩抜け出ていることがわかりますが、純利益となるとテルモがオリンパスの約1.5倍を稼ぎ出していたり、売上高で劣るシスメックスが純利益ではニプロを大幅に上回っていたりと逆転現象がそこらかしこで起こっています。

③安全性の比較

流動比率 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

自己資本比率 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

シスメックスの財務基盤の強固さとニプロの自己資本比率の低さが目立っています。

オリンパスとテルモは並くらい。

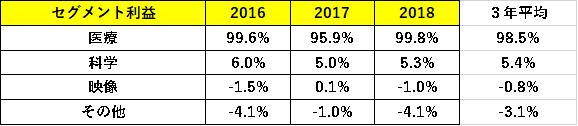

④利益性の比較

純利益率 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

シスメックスとテルモの純利益率の高さが目立ちます。

そしてニプロは4社の中では圧倒的に純利益率が低いようです。

先述した売上順位と純利益順位の逆転現象は最新年度だけの一過性のものではなくて、根本的な企業のクオリティを反映したものだということがわかります。

ネットFCF 順位

- 1位:オリンパス

- 2位:シスメックス

- 3位:テルモ

- 4位:ニプロ

売上高では約3倍の差があったオリンパスとシスメックスですが、この項目ではシスメックスがオリンパスにかなり迫ってきています。

そしてテルモは自由資金がほとんどなく、ニプロに至ってはかなりのお金を設備投資に使っているようです。

実質設備投資/営業CF 順位

- 1位:シスメックス

- 2位:オリンパス

- 3位:テルモ

- 4位:ニプロ

シスメックスは1位ですが、それなりにお金を使っていることからこの業界自体が設備投資にかなりお金がかかるのではないかということが推測出来ます。

そしてニプロはやはりお金を使い過ぎです。

在庫回転率 順位

- 1位:シスメックス

- 2位:オリンパス

- 3位:テルモ

- 4位:ニプロ

1~3位まではそこまで差はついていませんが、ニプロのみ妙に在庫回転率が低いのが気になります。

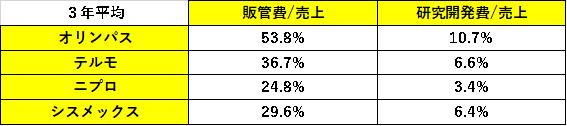

⑤コスト&研究開発費の比較

販管費/売上 順位

- 1位:ニプロ

- 2位:シスメックス

- 3位:テルモ

- 4位:オリンパス

研究開発費/売上 順位

- 1位:ニプロ

- 2位:シスメックス

- 3位:テルモ

- 4位:オリンパス

これまでさんざんだったニプロですが、コスト効率の面ではかなり優秀なようです。

そしてオリンパスは4社の中では研究開発にかなり力を入れているようです。

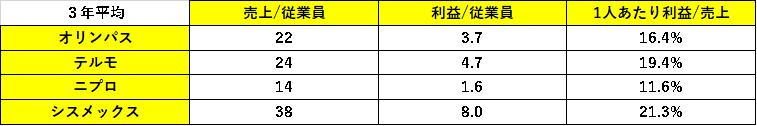

⑥従業員1人あたりの売上&利益の比較

売上/従業員(単位:百万円) 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

チームでの売上高では最下位だったシスメックスですが、個人技ベースではかなり強いようです。

営業利益/従業員(単位:百万円) 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

営業利益となるとシスメックスが圧勝しており、ニプロは逆に圧倒的な最下位です。

オリンパスとテルモは個人技ベースではけっこう競り合っている印象ですが、全体的にはテルモが一歩リードしているようです。

1人あたり営業利益/売上 順位

- 1位:シスメックス

- 2位:テルモ

- 3位:オリンパス

- 4位:ニプロ

テルモを僅差でかわし、シスメックスが1位となっています。

上位3社であまり差はついていない印象で、4位のニプロの利益効率はそれらと比べると良くないようです。

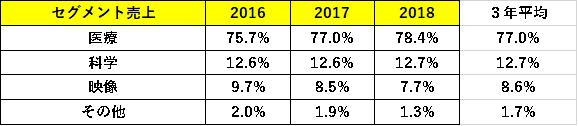

⑦事業セグメントの比較

オリンパス

※

- 「医療」

- 消化器内視鏡、外科内視鏡、内視鏡処置具、超音波内視鏡

- 「科学」

- 生物顕微鏡、工業用顕微鏡、工業用内視鏡、非破壊検査機器

- 「映像」

- デジタルカメラ、録音機

- 「その他」

- 生体材料、システム開発 他

売上高を見ても営業利益を見ても「医療」が圧倒的な存在感を放っていることがわかります。

つまりは内視鏡でこの会社は成り立っているようです。

そして「科学」も少しは業績に貢献しているようですが、「映像」と「その他」は会社の足を少し引っ張っているようです。

テルモ

※

- 「心臓血管」

- カテーテルシステム、人工心肺システムの製品の製造、人工心肺システムの一部・人工血管を輸入及び販売など

- 「ホスピタル」

- ホスピタル医療器、医薬品類、腹膜透析関連、糖尿病関連の製品の製造・一部の輸入・販売など

- 「血液システム」

- 輸血関連の製品の製造→日本赤十字社へ販売

全体的な貢献度は「心臓血管」が高く、営業利益率もトップなのでこの会社のメイン事業であると言えますが、「ホスピタル」と「血液システム」もそれなりに業績に貢献しているため、事業ポートフォリオは割と良く分散されている印象です。

ニプロ

※

- 「医療関連」

- 医療機器の製造・販売、細胞培養関連製品の開発・製造販売、ジェネリック医薬品の販売、調剤薬局の経営・医薬品の販売など

- 「医薬関連」

- 医薬品の製造販売など

- 「ファーマパッケージング」

- 硝子管の販売、硝子製品の製造販売など

- 「その他」

- 医療機器製造機械等の製造(一部仕入)版売、不動産賃貸、グループ各社向けの損害保険代理店業および旅行業など

全体的な貢献度は「医療関連」がトップですが、営業利益率となると「医薬関連」のクオリティの高さが目立ちます。(「その他」は各種貢献度が低いので除外)

そして全体の足を引っ張っているのは「ファーマパッケージング」のようです。

シスメックス

※

この会社は検体検査関連製品やサービスの提供を行う「ヘルスケア」の単一セグメントなので地域別の各データで記載されています。

売上高は色んな地域にほどよく分散されていますが、営業利益となると日本が大半を占めており、営業利益率を見ても日本での異常な利益効率の高さがわかります。

全体的には日本を中心とするアジア圏がメインエリアで、アメリカやヨーロッパでの商売は日本に比べるとそこまで上手く行っていないようです。

とはいうものの日本での利益効率が異常なだけかもしれない可能性が非常に高いです。

海外売上比率を見てみると、ニプロ以外は海外売上比率が50%を上回っているので、ニプロ以外は既に海外展開がかなり進んでいると言ってよいでしょう。

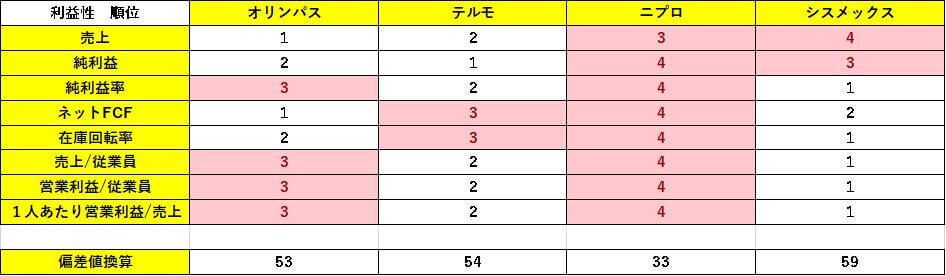

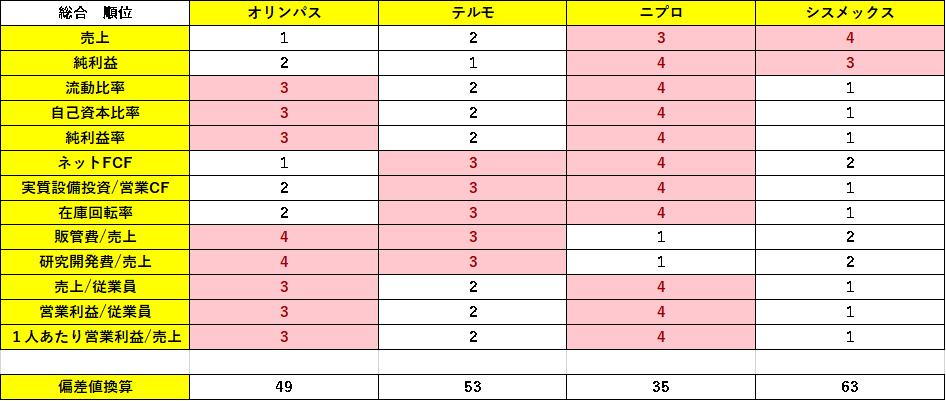

⑧まとめ

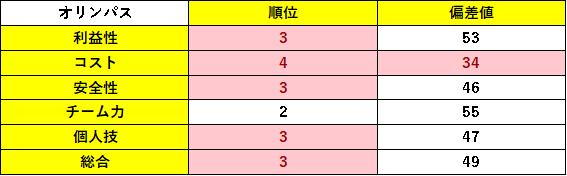

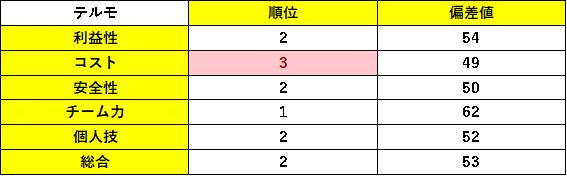

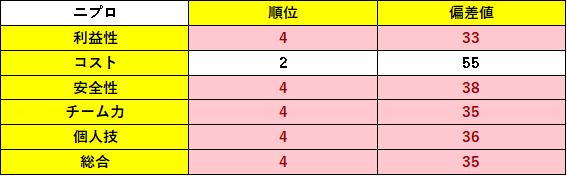

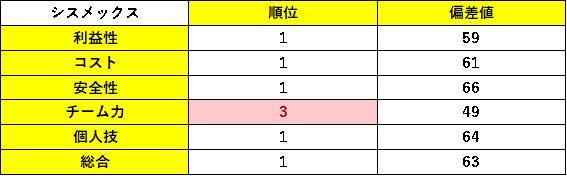

これまで見てきた 社の順位を「利益性」「コスト」「安全性」「チーム力」「個人技」の括りで下記します。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※平均以下の項目を赤字で示しています。

利益性 総合順位

- 1位:シスメックス(偏差値:59)

- 2位:テルモ(偏差値:54)

- 3位:オリンパス(偏差値:53)

- 4位:ニプロ(偏差値:33)

事業規模ではあまり良いとこなしだったシスメックスですが、利益効率や個人技の強さで挽回して総合では1位となっています。

そしてこれまで特筆して目立ってこなかったテルモが売上規模1位のオリンパスとの激しい競り合いを制して2位につけています。

ニプロは利益性という面では他の3社に全く歯が立たないようです。

コスト 総合順位

- 1位:シスメックス(偏差値:61)

- 2位:ニプロ(偏差値:55)

- 3位:テルモ(偏差値:49)

- 4位:オリンパス(偏差値:34)

販管費と研究開発費では優秀なコスト効率を見せたニプロですが、設備投資負担の大きさが響いて2位となっています。

4社の中ではオリンパスは全体的にコストをかけた経営のようです。

安全性 総合順位

- 1位:シスメックス(偏差値:66)

- 2位:テルモ(偏差値:55)

- 3位:オリンパス(偏差値:46)

- 4位:ニプロ(偏差値:38)

財務の健全性ではシスメックスが言わずもがなの1位で、ここでも地味にテルモが2位につけています。

チーム力 総合順位

- 1位:テルモ(偏差値:62)

- 2位:オリンパス(偏差値:55)

- 3位:シスメックス(偏差値:49)

- 4位:ニプロ(偏差値:35)

チーム力では全体的にハイクオリティだったテルモが1位を奪取しています。

オリンパスとシスメックスは一長一短といった印象。

個人技 総合順位

- 1位:シスメックス(偏差値:64)

- 2位:テルモ(偏差値:52)

- 3位:オリンパス(偏差値:47)

- 4位:ニプロ(偏差値:36)

個人技ではシスメックスの圧勝です。

チーム力では優秀だったテルモですが、個人技では「普通」なようです。

総合順位

- 1位:シスメックス(偏差値:63)

- 2位:テルモ(偏差値:53)

- 3位:オリンパス(偏差値:49)

- 4位:ニプロ(偏差値:35)

総合では事業規模以外で軒並み高順位を取り続けたシスメックスが1位となっています。

そしてなんだかんだ言いながらもテルモはオリンパスを抑えて2位につけています。

ニプロが他の3社と比べて優秀なのはコスト効率だけのようです。

各社の特徴をまとめると以下のようになります。

- 強み:チーム力

- 弱み:コスト効率

- 強み:チーム力

- 弱み:コスト効率

- 強み:コスト効率

- 弱み:財務の健全性、チーム力、個人技

- 強み:コスト効率、財務の健全性、個人技

- 弱み:チーム力

⑨志望動機として使えそうな点

オリンパス

業界最大手の売上規模を誇る点

全体の利益性だと4社の中で並のレベルではあるものの、売上規模は圧倒的な数値を誇っており、そういう意味では「業界最大手企業」であると言えます。

なので「業界最大手の看板を背負って働きたい」という人にとっては最も向いているかもしれません。

テルモ

弱点が少ない全体的にバランスが取れた企業である点

この企業は全体的に地味な印象が先行しますが、事業規模もそれなりにあり、弱点らしい弱点もあまり見られない非常にバランスが取れた企業であると言えます。

特にチーム力では4社の中でトップの成績を誇っていることからも、この企業は優良企業であると言えなくもないと思います。

なので「事業規模がそれなりにある優良企業で働きたい」という人にとっては最も向いているかもしれません。

ただ個人技は普通くらいなので、個人でのスタンドプレーよりもチームプレーで力を発揮出来る人の方が向いていると思います。

ニプロ

海外展開を進めていない点

これまで見てきた数値の面からは特段この企業を志望する理由らしい理由は見当たらないのが本音なのですが、ワークライフバランスの観点から行くとこの企業の特徴は「他の3社に比べて海外展開をあまりしていないこと」になると思います。

なので「日本で医療機器関連の仕事がしたい」と考えている人にとっては企業の方針からすると実現可能性が高いと思われます。

シスメックス

利益を稼ぐという面においては最強という点

この企業は事業規模こそ4社の中では小さい部類に入りますが、こと「利益を稼ぐ」という面においては4社の中で最強ということをこれまでの数値で確認してきました。

特に個人技の強さは4社の中では群を抜いて強いので、「優秀な個人が多くいる環境の中で揉まれて成長していきたい」という人にとっては最適だと思います。

これまでまとめてきた事項は数字を元にした会社の実態ではありますが、より正確に実態を掴むためにも説明会で質問してみたり実際に社員の人に会ったりして、調べた情報とズレていないかどうかを確認してみた上で、ESや面接で使用することをおすすめします。