はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、就活生に人気がありそうな上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、テルモを取り上げます。

目次

テルモはいったいどんな商売をしているのでしょうか?

最新の有価証券報告書から抜粋すると、3つの事業に分けることが出来ます。

- 「心臓血管」

- カテーテルシステム、人工心肺システム、脳動脈瘤治療用コイル・ステント、ステントグラフトなどの製造・販売

- 「ホスピタル」

- 輸血ポンプ、鎮痛剤、癒着防止剤、電子血圧計などの製造・販売

- 「血液システム」

- 血液バッグ、成分採血システム、血液自動製剤システムなどの製造・販売

①どんな仕事の種類があるのか

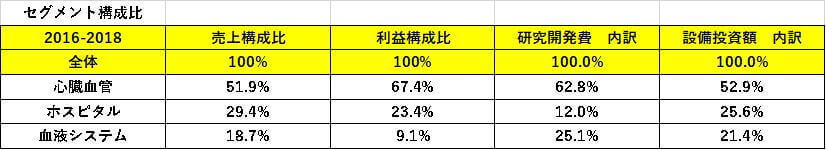

各セグメントの直近3年間の平均数値は以下になります。

売上 順位

- 1位:心臓血管

- 2位:ホスピタル

- 3位:血液システム

利益 順位

- 1位:心臓血管

- 2位:ホスピタル

- 3位:血液システム

売上では「心臓血管」が全体の約5割を占めていますが、営業利益となるとその割合は増加しており、ほぼ7割近くになります。

「ホスピタル」は売上でも営業利益でもそこまで割合が変わらないのに対し、「血液システム」が営業利益では割合を減じていることから、事業の利益効率としては「心臓血管」が一番高く、「血液システム」が一番低いということになりそうです。

研究開発費 順位(少ない順)

- 1位:ホスピタル

- 2位:血液システム

- 3位:心臓血管

設備投資額 順位(少ない順)

- 1位:血液システム

- 2位:ホスピタル

- 3位:心臓血管

そして研究開発費と設備投資額ですが、売上・営業利益の貢献度の大きさに比例するように「心臓血管」が全体の大きな割合を占めています。

「ホスピタル」は設備投資額はそれなりですが、研究開発費は割と少なく済んでいる印象を受けます。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

セグメント 総合順位

- 1位:ホスピタル(偏差値:63)

- 2位:心臓血管(偏差値:49)

- 3位:血液システム(偏差値:38)

コストパフォーマンスでは2位に大きく差をつけて「ホスピタル」が1位となっています。

「心臓血管」は稼ぎ頭ではあるものの、コストパフォーマンスで見ると普通くらいなようです。

「血液システム」はコストパフォーマンスでは他の2つに大きく劣後するようです。

次に従業員1人あたりの売上と利益について見てみましょう。

※売上/従業員数・利益/従業員数の単位は百万円

売上/従業員数 順位

- 1位:心臓血管

- 2位:血液システム

- 3位:ホスピタル

利益/従業員数 順位

- 1位:心臓血管

- 2位:ホスピタル

- 3位:血液システム

1人あたり利益/売上 順位

- 1位:心臓血管

- 2位:ホスピタル

- 3位:血液システム

割とわかりやすく「心臓血管」が3冠ということになっています。

いずれの項目も2位以下に大きく差をつけて1位となっていることから個人技は抜群に強いようです。

順位をまとめると以下のようになります。

※各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※下位項目を赤字で示しています。

従業員1人あたり 総合順位

- 1位:心臓血管(偏差値:64)

- 2位:ホスピタル(偏差値:45)

- 3位:血液システム(偏差値:41)

(参考)

セグメント 総合順位

- 1位:ホスピタル(偏差値:63)

- 2位:心臓血管(偏差値:49)

- 3位:血液システム(偏差値:38)

コストパフォーマンスを含めたチーム力では普通だった「心臓血管」ですが、個人技では圧倒的な強さを誇っているということがわかります。

逆に「ホスピタル」は個人技は平均以下で、「血液システム」に肉薄されています。

チーム力と個人技を見比べてみると、

- ・「心臓血管」は個人技は強いけれどもそれなりのコストがかかるが故にコストパフォーマンスは普通になっている

- ・「ホスピタル」は個人技は普通以下だけれどもコスト効率が抜群に良いが故に高コストパフォーマンスが発揮されている

と言えそうです。

②どこの国で仕事をしているのか

地域別 順位

- 1位:日本

- 2位:米州

- 3位:欧州

- 4位:アジア他

個人的にはテルモは日本のイメージが強いですが、実際は売上の半分以上を海外から稼ぎ出すグローバル企業のようです。

③会社の安定性を測る指標

- A:流動比率&自己資本比率

- B:CF計算書

A:流動比率&自己資本比率

どの指標も可もなく不可もなく、普通です。

2017年度に流動比率・自己資本比率がガクっと下がっているのが気になりますが、翌年度に持ち直しているのでそこまで問題にすることではないのかもしれません。

B:CF計算書

※単位は百万円

純利益と営業CFの関係は良好ですが、事業譲受の影響で2017年度に投資CFがドカっと増えており、それに伴って財務CFもプラス転化しています。

おそらく流動比率・自己資本比率が2017年度に急激に下がったのはこの借入の増加による影響が大きいのではないかと思われます。

総じて見てみると割と堅実な経営なのではないかと思います。

④会社の成長性を測る指標

※単位は百万円

若干のアップダウンはありますが傾向としては成長傾向にあるようです。

特に注目すべきは純利益率の成長度合いで、年を追うごとに利益効率が上がっていっていることがわかります。

⑤投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

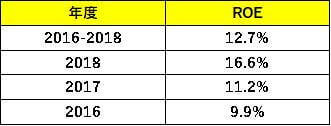

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

ここ数年で「普通」レベルから「まあまあ良い」レベルまでレベルアップしています。

非常に良い傾向です。

B:FCF(フリーキャッシュフロー)

※営業CF・実質設備投資・ネットFCFの単位は百万円

2017年度に大きな出費があったので3年平均では営業CFから実質設備投資額を差し引くとほぼ収支トントンになっていますが、通常営業であろうと思われる2016年度と2018年度を見るとだいたい営業CFのうちの4割を設備投資に回せば良いので、割と潤沢に自由資金が残せるみたいです。

C:不況時の売上・純利益・営業CFの推移

※単位は百万円

非常に微妙な程度のアップダウンをしているに過ぎず、あまりリーマンショックの影響は感じられません。

なので微弱ながらも景気の影響は受けるけれども、ほとんど関係がないと言えそうです。

あと純利益率を見るとこの頃から比較的高水準の利益効率を達成しているので、ここ最近は成長傾向にあるとは言えるには言えるのですが、利益効率もようやく規模の拡大に追いついてきた感じに思えます。

⑥まとめ

これまでテルモを数字で見てきたことをまとめると、

- ・チーム力(コストパフォーマンス)は「ホスピタル」が一番強い

- ・個人技は「心臓血管」が一番強い

- ・もはや既にグローバル企業

- ・財務基盤は普通

- ・経営は割と堅実

- ・業績は成長傾向にあり、規模の拡大に質が追いついてきた感がある

- ・お金の使い方は上手くなってきている

- ・大きな買い物をしなければ割と潤沢に自由資金が残せそう

- ・景気の影響はほとんど受けない

ということになるでしょう。

⑦ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「ホスピタル」を攻める

「ホスピタル」はコストパフォーマンス最強でしたが、個人技はそこまで強くないことを確認してきました。

ということはもし仮に「ホスピタル」の個人技が現状より更に強くなればおのずとコストパフォーマンスも高まっていき、ひいてはそれは会社の業績を押し上げることにつながると考えます。

なのでここに会社側の需要もあると考えれば、ESや面接では「『ホスピタル』に積極的に携わりたいこと」をアピールするのは有効なのではないかと考えます。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。