はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、いわゆる就活生に人気の上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、イオンを取り上げます。

目次

イオンはいったいどんな商売をしているのでしょうか?

最新の有価証券報告書から抜粋すると、9つの事業に分けることが出来ます。

- 総合スーパー事業(GMS事業)

- 有名子会社:イオン

- SM・DS事業(スーパーマーケット・ディスカウントストア事業)

- 有名子会社:マックスバリュ、カスミ、マルエツ、ダイエー、いなげや、ベルク

- 小型店事業

- 有名子会社:オリジン東秀、ミニストップ、まいばすけっと

- ドラッグ・ファーマシー事業

- 有名子会社:ウェルシア薬局、シミズ薬品

- 総合金融事業

- 有名子会社:イオンフィナンシャルサービス、イオン銀行、イオンクレジットサービス、イオン住宅ローンサービス

- ディベロッパー事業

- 有名子会社:イオンモール、イオンタウン

- サービス・専門店事業

- 有名子会社:ツヴァイ、未来屋書店、ローラアシュレイジャパン、タルボットジャパン、コックス、タカキュー、やまや

- 国際事業

- アセアン地区及び中国における小売事業

- その他事業

- デジタル等

どんな仕事の種類があるのか

各セグメントの直近3年間の平均数値は以下になります。

売上 順位

- 1位:SM・DS

- 2位:総合スーパー

- 3位:サービス・専門店

- 4位:ドラッグ・ファーマシー

- 5位:国際

- 6位:小型店

- 7位:総合金融

- 8位:ディベロッパー

- 9位:その他

イオンと言えば「総合スーパー」というイメージで順位も2位につけていることからあながち間違いではないのですが、1位は普通のスーパーマーケット事業ということになっています。

3位もサービス・専門店ということから売上から読み取れる実態とイメージは「スーパーマーケットの会社」ということで一致しているようです。

営業利益 順位

- 1位:総合金融

- 2位:ディベロッパー

- 3位:サービス・専門店

- 4位:ドラッグ・ファーマシー

- 5位:SM・DS

- 6位:総合スーパー

- 7位:小型店

- 8位:国際

- 9位:その他

売上は実態とイメージの乖離はほとんど無かったのですが、営業利益を見てみると売上のそれとは大きく異なります。

総合金融とディベロッパーの2事業を合わせて全体の営業利益の半分以上を稼ぎ出していることから、この会社の見た目は「スーパーマーケットの会社」ですが、この会社の本質は「金融と不動産開発の会社」ということになりそうです。

研究開発費 順位(少ない順)

- 1位:全セグメント

全セグメント研究開発費を計上していません。

設備投資額 順位(少ない順)

- 1位:その他

- 2位:ドラッグ・ファーマシー

- 3位:小型店

- 4位:サービス・専門店

- 5位:国際

- 6位:総合金融

- 7位:SM・DS

- 8位:総合スーパー

- 9位:ディベロッパー

利益貢献度では上位にランクインしていたディベロッパーですが、それなりに設備投資額がかかるようです。

というよりも売上と営業利益で上位にランクインしている事業は割と設備投資では下位にランクインしているので、お金を稼ぎ出すところには順当にお金を費やしているということになります。

順位をまとめると以下のようになります。

セグメント 総合順位

- 1位:ドラッグ・ファーマシー&サービス・専門店

- 2位:SM・DS

- 3位:総合金融

- 4位:総合スーパー&小型店

- 5位:国際

- 6位:ディベロッパー&その他

営業利益の面で目立っていた総合金融とディベロッパーですが、総合金融はそこまで順位を落としていないもののディベロッパーは最下位に沈んでいます。

原因は売上貢献度の小ささと設備投資額の大きさです。

そしてこれまであまり目立ってこなかったドラッグ・ファーマシーとサービス・専門店がセグメントの総合力では1位になっています。

簡単に言うとこの2事業は「あまりお金をかけずにそこそこ儲かる、効率が良い事業」ということになります。

次に従業員1人あたりの売上と利益について見てみましょう。

※売上/従業員数・利益/従業員数の単位は百万円

売上/従業員数 順位

- 1位:SM・DS

- 2位:小型店

- 3位:総合スーパー

- 4位:ディベロッパー

- 5位:ドラッグ・ファーマシー

- 6位:サービス・専門店

- 7位:総合金融

- 8位:国際

- 9位:その他

1人あたりの売上でも概ね「スーパーマーケット事業」がランクの上位を占めています。

利益/従業員数 順位

- 1位:ディベロッパー

- 2位:総合金融

- 3位:ドラッグ・ファーマシー

- 4位:サービス・専門店

- 5位:SM・DS

- 6位:小型店

- 7位:総合スーパー

- 8位:国際

- 9位:その他

1人あたり利益/売上 順位

- 1位:ディベロッパー

- 2位:総合金融

- 3位:サービス・専門店

- 4位:ドラッグ・ファーマシー

- 5位:小型店&SM・DS

- 6位:総合スーパー

- 7位:国際

- 8位:その他

ですが利益の項目となると他のセグメントと比べて圧倒的な個人技の強さと効率性を見せるディベロッパーと総合金融。

この2事業がいかに儲かる事業かということが改めて確認出来ます。

そしてドラッグ・ファーマシーとサービス・専門店も目立たないながらも健闘しています。

順位をまとめると以下のようになります。

従業員1人あたり 総合順位

- 1位:ディベロッパー

- 2位:総合金融&SM・DS

- 3位:ドラッグ・ファーマシー

- 4位:小型店&サービス・専門店

- 5位:総合スーパー

- 6位:国際

- 7位:その他

(参考)

セグメント 総合順位

- 1位:ドラッグ・ファーマシー&サービス・専門店

- 2位:SM・DS

- 3位:総合金融

- 4位:総合スーパー&小型店

- 5位:国際

- 6位:ディベロッパー&その他

総合力では世間一般のイメージ通りの「スーパーマーケットの会社」と一致しましたが、個人技の強弱という観点で行くとスーパーマーケットとはあまり関係のない「総合金融」「ディベロッパー」「ドラッグ・ファーマシー」などの事業が上位を占めています。

例外としてSM・DSは個人技でも上位につけているので、この事業はあらゆる面でかなり安定したクオリティを保っていると言えるでしょう。

どこの国で仕事をしているのか

地域別 順位

- 1位:日本

- 2位:アセアン

- 3位:中国

- 4位:その他

言わずもがなでかなりドメスティックな企業だということがわかります。

展開しているのもアジア圏だけなので、海外展開はあまり進んでいないようです。

会社の安定性を測る指標

- A:流動比率&自己資本比率

- B:CF計算書

A:流動比率&自己資本比率

流動比率はギリギリのバランスを保っており、自己資本比率も高いわけではないので財務的にはあまり余裕がないことがわかります。

B:CF計算書

※単位は百万円

営業CFは純利益よりも大幅に大きいことから見た目よりもお金を稼いでいることがわかります。

しかし気になるのが投資CFによる支出の多さと財務CFが毎年プラスという点です。

細かいことはあとで確認しますが、この投資CFと財務CFを見る限りではかなり積極的な攻めの経営をしているように思えます。

会社の成長性を測る指標

※単位は百万円

売上は一貫して伸びていますが純利益と営業CFは年度ごとにけっこうバラツキがあります。

事業規模自体は成長しているけども、中身がついていっていない印象を受けます。

投資家目線で見た魅力的な会社とそうでもない会社の違い

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

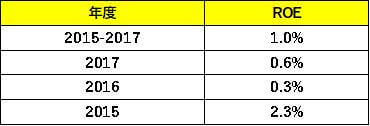

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

投資家目線で見るとちょっとこの会社に投資するのをためらってしまう異常な低い数値です。

黒字の会社なのでそこは会社として評価に値するのですが、お金の使い方はかなり下手なようです。

B:FCF(フリーキャッシュフロー)

※営業CF・実質設備投資・ネットFCFの単位は百万円

端的に言えば「お金を使い過ぎ」です。

手元に自由資金が全く残っていないどころか手元現金を食ってしまっている状態です。

営業CFで稼いだお金以上のお金を投資で使っているので、さきほどのCF計算書の項目でも見た通り、やはり会社としてかなり積極的な攻めの経営をしていることが確認出来ます。

C:不況時の売上・純利益・営業CFの推移

※単位は百万円

売上は徐々に減っていき、純利益もデコボコしていることから見た目は景気の影響を割と受ける体質の会社のようです。

しかし営業CFは徐々に増えていることからメディアでギャーギャー言われていても実際は会社としてはあまり問題なく稼げていて大丈夫だということがわかります。

そういう意味では割と不況耐性はあるように思えます。

まとめ

これまでイオンを数字で見てきたことをまとめると、

- ・見た目は「スーパーマーケットの会社」

- ・中身は「金融と不動産開発の会社」

- ・海外展開は全然進んでいない

- ・財務はあまり余裕がない

- ・投資にお金を使いまくる、かなり積極的な攻めの経営をしている

- ・お金の使い方はものすごく下手

- ・会社全体として事業規模の拡大を念頭に置いているように見える

- ・不況耐性は割とある方

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

会社の本質が金融と不動産開発である点

売上こそ各スーパーマーケット事業が大半を稼いでいますが、利益の半分以上は金融と不動産開発の2事業がもたらしていることを鑑みると、この2事業はグループにとって最重要かつ花形の事業であると言えます。

採用ページを見たところ各子会社単位で採用を行っているようなので、もし「日本トップの小売り企業であるイオングループにおいて、その中核を担う事業に携わりたい」と考えている人は総合金融とディベロッパーの2事業を担当する各子会社への就職をおすすめします。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。