はじめに

この記事では「就活生=投資家」「就職=自分という資本を企業に投資する」と定義した上で、就活生に人気がありそうな上場企業を「有価証券報告書」という上場企業なら毎年提出しなければならない成績表に書かれている「数字」という客観的事実のみで見てみようとするものです。

なのでここに書かれていることは、あくまで企業に対する直感を補足するものないしは裏付けるものとして捉え、就活に役立ててもらいたいと思っています。

では就活人気企業として、高島屋を取り上げます。

目次

高島屋はいったいどんな商売をしているのでしょうか?

最新の有価証券報告書から抜粋すると、5つの事業に分けることが出来ます。

- 百貨店

- 衣料品、身回品、雑貨、家庭用品、食料品等の販売

- 不動産

- グループの不動産管理とショッピングセンター等の運営

- 金融

- クレジットカードの発行及びグループ会社の金融業

- 建装

- 内装工事の受注・施工

- その他

- グループ各社へ商品の供給、衣料品の製造・加工業および百貨店各社への商品の供給、広告宣伝業、レジャー関連業、通信販売事業など

どんな仕事の種類があるのか?

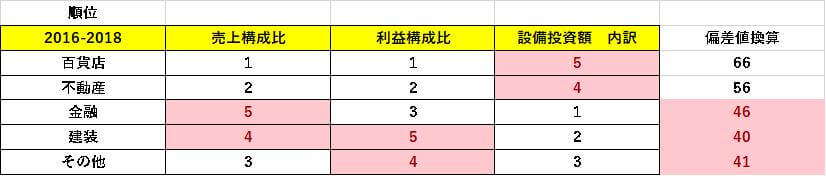

各セグメントの直近3年間の平均数値は以下になります。

売上 順位

- 1位:百貨店

- 2位:不動産

- 3位:その他

- 4位:建装

- 5位:金融

売上は「百貨店」が圧倒的に多く、その他の事業は「金融」を除いてはどっこいどっこいのようです。

利益 順位

- 1位:百貨店

- 2位:不動産

- 3位:金融

- 4位:その他

- 5位:建装

ただ営業利益となると百貨店の存在感は少し薄れ、その代わりに「不動産」と「金融」の存在感が大幅に増します。

特に「不動産」は「百貨店」にかなり肉薄しているため、売上貢献度の差を鑑みると相当な営業利益率の高さを有した事業であることが推定出来ます。

設備投資額 順位(少ない順)

- 1位:金融

- 2位:建装

- 3位:その他

- 4位:不動産

- 5位:百貨店

さすがに設備投資額は「百貨店」がかなりの割合を占めており、「不動産」と合わせると全体の設備投資額のほぼ100%を占めます。

そして金融は全然設備投資が必要のない、かなり効率性の高い事業であることがわかります。

順位をまとめると以下のようになります。

※ 各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※ 下位項目を赤字で示しています。

セグメント 総合順位

- 1位:百貨店(偏差値:66)

- 2位:不動産(偏差値:56)

- 3位:金融(偏差値:46)

- 4位:その他(偏差値:41)

- 5位:建装(偏差値:40)

設備投資額の大きさはありますが、その分売上と営業利益をしっかりと稼いでいるため「百貨店」が総合1位となっています。

「不動産」のレベルも高いのですが、現状では常に「百貨店」の二番手に甘んじています。

そしてかなり効率の良さそうな「金融」に関しては貢献度の差が響いて3位ということになっています。

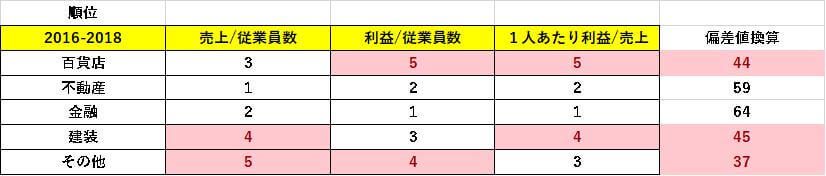

次に従業員1人あたりの売上と利益について見てみましょう。

※売上/従業員数・利益/従業員数の単位は百万円

売上/従業員数 順位

- 1位:不動産

- 2位:金融

- 3位:百貨店

- 4位:建装

- 5位:その他

売上を従業員1人あたりに換算すると「不動産」「金融」が「百貨店」を上回り、「建装」も「百貨店」と遜色ない売上を挙げることがわかります。

利益/従業員数 順位

- 1位:金融

- 2位:不動産

- 3位:建装

- 4位:その他

- 5位:百貨店

そして営業利益となると「金融」「不動産」が他の事業に対して圧倒的な強さを見せつけます。

「百貨店」に関してはこの項目では最下位に甘んじています。

1人あたり利益/売上 順位

- 1位:金融

- 2位:不動産

- 3位:その他

- 4位:建装

- 5位:百貨店

営業利益率も「金融」「不動産」の2つが抜きん出ており、「百貨店」は数ある事業の中で最も利益効率が悪い事業であることがわかります。

順位をまとめると以下のようになります。

※ 各数値の偏差値を基準として順位を算出しています。偏差値の平均は50です。

※ 下位項目を赤字で示しています。

従業員1人あたり 総合順位

- 1位:金融(偏差値:64)

- 2位:不動産(偏差値:59)

- 3位:建装(偏差値:45)

- 4位:百貨店(偏差値:44)

- 5位:その他(偏差値:37)

(参考)

セグメント 総合順位

- 1位:百貨店(偏差値:66)

- 2位:不動産(偏差値:56)

- 3位:金融(偏差値:46)

- 4位:その他(偏差値:41)

- 5位:建装(偏差値:40)

セグメント総合では平均以下だった「金融」ですが個人技は圧倒的に強いことがわかります。

そして「不動産」は相変わらず二番手ですが、事業としてはかなり安定している印象を受けます。

「百貨店」については投下員人数の多さで個人技の弱さや効率の悪さをカバーしているようです。

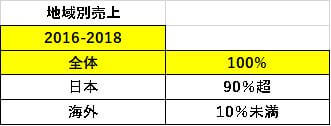

どこの国で仕事をしているのか

地域別 順位

- 1位:日本

- 2位:海外

イメージ通りにドメスティックな企業のようです。

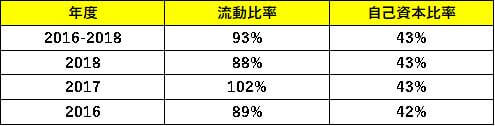

会社の安定性を測る指標

- A:流動比率&自己資本比率

- B:CF計算書

A:流動比率&自己資本比率

流動比率はけっこうギリギリ、というか若干アウトな気もします。

純利益が出ているので銀行などがお金を貸してくれて、それで短期の資金繰りをどうにかしているのでしょうが、それにしてももうちょっとどうにかならないものかと思います。

自己資本比率に関してはフツーより若干少なめです。

B:CF計算書

※単位は百万円

営業CFは毎年純利益を超えているのでその点はOKなのですが、2018年度に投資CFがトンデモないことになっています。

なので一概に堅実な経営をしているとは言い難いです。

会社の成長性を測る指標

※単位は百万円

成長軌道に乗っているようには見えませんが、少なくとも事業自体は安定はしているようです。

投資家目線で見た魅力的な会社とそうでもない会社の違い

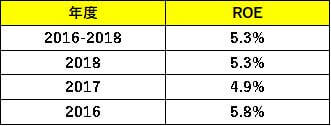

- A:ROE(自己資本利益率)

- B:FCF(フリーキャッシュフロー)

- C:不況時の売上・純利益・営業CFの推移

A:ROE(自己資本利益率)

ROE、つまり「投資家から預かったお金を使っていかに効率良く利益を出しているか」という観点で企業をチェックする場合、全世界的に見て

- 5%未満=最悪

- 5%=微妙に悪い

- 10%=普通

- 15%=まあまあ良い

- 20%以上=素晴らしい

となります。

ではROEの直近3年間の推移を見てみましょう。

お金の使い方は割と下手なようです。

自己資本比率を鑑みてもちょっと頂けない印象です。

B:FCF(フリーキャッシュフロー)

※営業CF・実質設備投資・ネットFCFの単位は百万円

2016年度と2017年度は設備投資を営業CFの内々に収めていますが、2018年度に大きな買い物をしたせいでそれまでの貯めてきた自由資金を全て吐き出しています。

そういう意味ではこの会社はかなり攻めた経営をしているように感じます。

C:不況時の売上・純利益・営業CFの推移

※単位は百万円

(参考)

※単位は百万円

2008~2010年度にかけて赤字転落こそしてはいないものの、売上高・純利益・純利益率と見事に減少していることから、景気の影響はかなり強く受けるようです。

そして売上高については2016~2018年度と比べても遜色ないので事業規模自体は成長していないことがわかります。

ただ同じ程度の売上高でも純利益にはかなりの差があることから少なくとも現在は一昔前より利益効率が良くなっているようです。

まとめ

これまで高島屋を数字で見てきたことをまとめると、

- ・メイン事業は「百貨店」と「不動産」

- ・個人技は「金融」が一番強く、「百貨店」は一番弱い

- ・海外展開はほとんどしていない

- ・財務基盤は弱め

- ・現状では会社は安定期にある

- ・お金の使い方はけっこう下手

- ・かなり攻めた経営をしている

- ・景気の影響はかなり強く受ける

- ・一昔前より利益効率が改善している

ということになるでしょう。

ES・面接での想定訴求ポイント

ここでは有価証券報告書で調べてきたことを実際のESや面接でどうやって活かしていけるか、という点に絞って想定される訴求ポイントを挙げます。

「金融」「不動産」を攻める

投下人員の多さから「百貨店」がこの会社の一番のメイン事業であることを確認してきましたが、個人技ベースでは「百貨店」は最も効率が悪い事業であり、「金融」と「不動産」のレベルがかなり高いことも確認してきました。

特に「金融」は個人技では抜きん出た強さがあり、この事業を伸ばすことが出来れば会社全体の業績も向上することが容易に想像出来るので、会社側の需要も多分にあるのではないかと想定します。

なので競合就活生との差別化という意味でもESや面接では「金融」に携わりたいことをアピールするのが有効なのではないかと思います。

そしてなんだかんだ言いながらも「不動産」も事業として安定したクオリティを有しているので、差別化という面では「金融」に劣りそうですが会社側の需要はあるハズなので、こちらもアピールする項目としては有効なのではないかと思います。

有価証券報告書で調べたことから使えそうなところを捻り出すとしたら、上記のようになると思います。

有価証券報告書だけでなく、企業の「IR情報」という投資家に向けて公表している情報には業績や今後の方針などをわかりやすくパワーポイントでまとめたものもあるので、興味を持たれた方はそちらも見てみると良いかもしれません。